Το υψηλότερο ποσοστό μη εξυπηρετούμενων δανείων ανάμεσα στις χώρες – μέλη της Ευρωπαϊκής Ενωσης, και εξαιρετικά υψηλότερο από το μέσο όρο όλων χωρών, συνεχίζει να διατηρεί η Ελλάδα παρά το γεγονός ότι βρίσκεται στη σωστή κατεύθυνση για την απομείωσή τους. Οι καθυστερήσεις που σημειώθηκαν στην Ελλάδα στην αξιοποίηση των εργαλείων που έχουν θεσμοθετηθεί με στόχο την αντιμετώπιση του προβλήματος είχαν ως αποτέλεσμα η χώρα να υστερεί σημαντικά σε σχέση με τις άλλες χώρες, κυρίως του Νότου, που παρουσιάζουν παρόμοιο πρόβλημα.

Αυτό προκύπτει από την πρώτη έκθεση προόδου που συνέταξε η Ευρωπαϊκή Επιτροπή για την αντιμετώπιση των μη εξυπηρετούμενων δανείων στις χώρες – μέλη της Ευρωπαϊκής Ενωσης και η οποία θα επαναλαμβάνεται ανά εξάμηνο με στόχο την εξαγωγή συμπερασμάτων για τη λήψη πολιτικών με σκοπό την μείωση των κινδύνων που εξακολουθούν να απειλούν το ευρωπαϊκό τραπεζικό σύστημα.

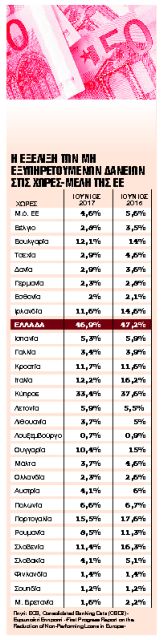

ΠΡΩΤΗ ΘΕΣΗ. Σύμφωνα με τα στοιχεία της Εκθεσης, η Ελλάδα κατείχε την πρώτη θέση στην ΕΕ στα μη εξυπηρετούμενα δάνεια στο τέλος του Ιουνίου 2017 με ποσοστό 46,9% όταν ο μέσος όρος της Ενωσης στα προβληματικά δάνεια είναι μόλις στο 4,6%. Αν και στο διάστημα Ιουνίου 2016 – Ιουνίου 2017 υπήρξε οριακή μείωση 0,3% του συνόλου των κόκκινων δανείων, η θέση της ανάμεσα στις χώρες του Νότου που διατηρούν επίσης υψηλά ποσοστά είναι δυσμενέστερη, και αυτό διότι ο ρυθμός απομείωσης ήταν υψηλότερος σε αυτές σε σύγκριση με την Ελλάδα.

Ειδικότερα στην Κύπρο η οποία εμφανίζει υψηλό δείκτη μη εξυπηρετούμενων δανείων και βρίσκεται με 33,4% στη δεύτερη θέση των χωρών με τα μεγαλύτερα αποθέματα κόκκινων δανείων, η μείωση ήταν της τάξης του 4,2%, στην Ιταλία ο δείκτης μη εξυπηρετούμενων δανείων διαμορφώθηκε στο 12,2% παρουσιάζοντας μείωση 4%, στην Πορτογαλία το 15,50% με μείωση 2,1%, ενώ στην Ισπανία το ποσοστό των μη εξυπηρετούμενων ήταν τον Ιούνιο του 2017 στο 5,30% με πτώση έναντι του Ιουνίου 2016 κατά 0,6%.

ΚΑΘΥΣΤΕΡΗΣΕΙΣ. Οπως αναφέρεται στην Εκθεση για την Ελλάδα, σημαντική επίπτωση στις οριακές επιδόσεις που πέτυχε το ελληνικό τραπεζικό σύστημα είχαν οι καθυστερήσεις σε μια σειρά μέτρων που ενώ ψηφίστηκαν είτε δεν εφαρμόστηκαν άμεσα είτε ή δεν είχαν τα αναμενόμενα αποτελέσματα. Ο εξωδικαστικός μηχανισμός ρύθμισης ληξιπρόθεσμων οφειλών ενεργοποιήθηκε τον Αυγούστου του 2017, όμως μόνο ένας μικρός αριθμός υποθέσεων έχει ολοκληρωθεί ενώ οι πρώτοι ηλεκτρονικοί μπορεί να ξεκίνησαν στο τέλος Νοεμβρίου 2017 αλλά μέχρι τότε οι συμβολαιογράφοι εμφανίζονταν απρόθυμοι να εκτελέσουν φυσικές δημοπρασίες. Παράλληλα και στο μέτωπο της πώλησης κόκκινων δανείων οι τράπεζες εμφανίστηκαν διστακτικές, αν και πλέον σχεδιάζουν περαιτέρω πωλήσεις χαρτοφυλακίων στο πλαίσιο των επιχειρησιακών στόχων που τους έχουν τεθεί έως το 2019 για την απομοίωση των κόκκινων δανείων τους.

Τα στοιχεία της Ευρωπαϊκής Κεντρικής Τράπεζας δείχνουν ότι ο δείκτης μη εξυπηρετούμενων δανείων μειώθηκε από 47,2% τον Ιούνιο του 2016 σε 46,9% τον Ιούνιο του 2017. Ομως τα μη εξυπηρετούμενα δάνεια του ιδιωτικού τομέα παρουσίασαν ελαφρά άνοδο, από 50,5% τον Ιούνιο του 2016 σε 50,6% τον Ιούνιο του 2017. Σύμφωνα με την Εκθεση, η μείωση των κόκκινων δανείων παραμένει ο βασικός πυλώνας της πολιτικής που υιοθετήθηκε στην Ελλάδα στον χρηματοπιστωτικό τομέα, στο πλαίσιο του προγράμματος οικονομικής βοήθειας. Μάλιστα τονίζεται ότι «η μικρή αύξηση στο ποσοστό των δανείων μπορεί να συνδεθεί με την καθυστερημένη εφαρμογή των απαιτήσεων του προγράμματος καθώς και με τις παρατεταμένες διαπραγματεύσεις στο πλαίσιο της δεύτερης αξιολόγησης του τρίτου προγράμματος οικονομικής προσαρμογής» ενώ προσθέτει ότι οι διαγραφές παραμένουν το βασικό εργαλείο για την αντιμετώπιση των επισφαλών δανείων.

ΦΕΡΝΕΙ ΠΡΟΤΑΣΕΙΣ. Γενικότερα πάντως η Εκθεση της Επιτροπής επισημαίνει ότι τα αυξημένα επίπεδα μη εξυπηρετούμενων δανείων ενδέχεται να επηρεάσουν τη χρηματοπιστωτική σταθερότητα της ΕΕ καθώς προσμετρώνται στην κερδοφορία και τη βιωσιμότητα των τραπεζικών ιδρυμάτων και έχουν αντίκτυπο, μέσω των μειωμένων τραπεζικών δανείων που χορηγούνται, στην οικονομική ανάπτυξη. «Απαιτούν υψηλότερες προβλέψεις από τράπεζες και αυξημένους πόρους για τη διαχείρισή τους» σημειώνεται, γεγονός οδηγεί στην αφαίρεση πιστώσεων από τις επιχειρήσεις κυρίως τις μικρές και τις μεσαίες, οι οποίες βασίζονται στον τραπεζικό δανεισμό σε μεγαλύτερο βαθμό από τις μεγάλες. Στο πλαίσιο αυτό το επόμενο διάστημα η Επιτροπή θα προτείνει μια ολοκληρωμένη δέσμη μέτρων για τη μείωση του επιπέδου των υφιστάμενων κόκκινων δανείων και την αποτροπή της μελλοντικής συσσώρευσής τους. Τα μέτρα αυτά θα επικεντρωθούν σε τέσσερις κατευθύνσεις και συγκεκριμένα στο κομμάτι της εποπτείας, στη μεταρρύθμιση των πλαισίων αναδιάρθρωσης, της αφερεγγυότητας και είσπραξης οφειλών και της ανάπτυξη δευτερογενών αγορών.