Οι νέες αντικειμενικές αξίες των ακινήτων έρχονται και οι φορολογούμενοι παίρνουν τα μέτρα τους. Αλλοι σπάνε την περιουσία τους σε κομμάτια τα οποία μεταβιβάζουν στα παιδιά τους και άλλοι πουλάνε ακίνητα για να ξεφουσκώσουν τον λογαριασμό του ΕΝΦΙΑ. Υπάρχουν και οι φορολογούμενοι που προχωρούν στην αγορά κάποιου ακινήτου, κυρίως παλιού, μεταχειρισμένου, με την προοπτική να το ανακαινίσουν και το ενοικιάσουν μέσα από τις πλατφόρμες βραχυχρόνιας μίσθωσης τύπου Airbnb. Δεν είναι τυχαίο ότι διαμερίσματα και παλιές μονοκατοικίες του κέντρου της Αθήνας που για χρόνια βρίσκονταν στα αζήτητα έχουν γίνει το τελευταίο διάστημα περιζήτητα λόγω του φαινομένου Airbnb αλλά και της επικείμενης αύξησης των αντικειμενικών αξιών που θα ανεβάσει τον φόρο μεταβίβασης.

Για πρώτη φορά ύστερα από πολλά χρόνια στα συμβολαιογραφικά γραφεία παρατηρείται κινητικότητα. Εκτός από τους ηλεκτρονικούς πλειστηριασμούς ακινήτων που έχουν πάρει ανεβάσει ταχύτητες πολλοί φορολογούμενοι θέλοντας να προλάβουν τις αυξήσεις των αντικειμενικών και τις επιβαρύνσεις που βλέπουν να έρχονται σπεύδουν να μεταβιβάσουν την ακίνητη περιουσία τους ή ακόμα και να επισπεύσουν την αγορά κάποιου ακινήτου που είχαν προγραμματίσει. Οι περισσότεροι από τους ιδιοκτήτες ακινήτων που επισκέφθηκαν το τελευταίο διάστημα τα γραφεία των συμβολαιογράφων αναζητώντας λύσεις για μικρότερη φορολογική επιβάρυνση επέλεξαν τελικά να μοιράσουν την περιουσία τους. Εσπασαν την αξία των ακινήτων τους για να ξεφουσκώσουν το εκκαθαριστικό του ΕΝΦΙΑ.

Μεγάλος αριθμός μεταβιβάσεων γίνονται από ιδιοκτήτες κυρίως μεγάλης ακίνητης περιουσίας. Στόχος τους να βρεθούν κάτω από το όριο των 200.000 ευρώ πάνω από το οποίο επιβάλλεται ο συμπληρωματικός ΕΝΦΙΑ. Μοιράζοντας την ακίνητη περιουσία τους στα μέλη της οικογένειας το έχουν καταφέρει.

Το αφορολόγητο όριο των 200.000 ευρώ

Οι δωρεές και οι γονικές παροχές πλήρους ή ψιλής κυριότητας σε συγγενείς πρώτου βαθμού είναι από τις δημοφιλέστερες μεταβιβάσεις των τελευταίων μηνών. Γονείς σπεύδουν να μεταβιβάσουν ακίνητα στα παιδιά τους προκειμένου να περιορίσουν την επιβάρυνση του ΕΝΦΙΑ. Το αφορολόγητο όριο των 200.000 ευρώ που ισχύει για τον συμπληρωματικό φόρου είναι ατομικό. Ετσι, για παράδειγμα ένας γονιός που έχει στην κατοχή του ακίνητη περιουσία αξίας 400.000 ευρώ, αν μεταβιβάσει ακίνητα 200.000 στο παιδί του, καταφέρνει να μηδενίσει την επιβάρυνση από τον συμπληρωματικό φόρο, τόσο για τον ίδιο όσο και για το παιδί του.

Στις πολύ μεγάλες περιουσίες, οι ιδιοκτήτες επιλέγουν και τη λύση της μεταβίβασης των ακινήτων σε εταιρεία η οποία δημιουργείται αποκλειστικά για την καλύτερη φορολογική διαχείριση των ακινήτων. Οταν τα ακίνητα φορολογούνται στο όνομα του φυσικού προσώπου, οι συντελεστές υπολογισμού του συμπληρωματικού φόρου φτάνουν ακόμη και στο 1,15%. Αντίθετα, ο συμπληρωματικός φόρος των εταιρειών υπολογίζεται με συντελεστή 0,55% για τα ακίνητα που αξιοποιούνται και με 0,1% για τα ακίνητα που ιδιοχρησιμοποιούνται.

Ζεστό χρήµα στα κρατικά ταµεία

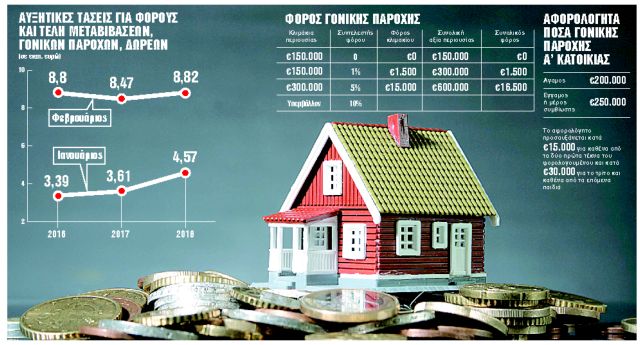

Οι μεταβιβάσεις ακινήτων άρχισαν να καταγράφουν αύξηση λίγους μήνες πριν το τέλος του 2017 και συνεχίζονται με αμείωτη ένταση φέρνοντας ζεστό χρήμα στα κρατικά ταμεία. Οι εισπράξεις από τους φόρους και τέλη κληρονομιών, δωρεών, γονικών παροχών αυξήθηκαν το 2017 κατά 32%. Συνολικά έφθασαν σε 156,12 εκατ. ευρώ έναντι 118,37 εκατ. το 2016. Η αύξηση συνεχίζεται. Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία, τον Ιανουάριο τα έσοδα από φόρους και τέλη κληρονομιών, δωρεών και γονικών παροχών διαμορφώθηκαν στα 4,57 εκατ. ευρώ καταγράφοντας αύξηση 26,78% σε σχέση με τον αντίστοιχο μήνα του 2017. Τον περασμένο Φεβρουάριο οι φόροι από τις μεταβιβάσεις ακινήτων έφθασαν τα 8,829 εκατ.

Με τους φορολογούμενους να επιχειρούν να προλάβουν τις αυξήσεις των αντικειμενικών αξιών, οι οποίες φέρνουν αυξήσεις φορολογικών επιβαρύνσεων κατά τις μεταβιβάσεις τους τελευταίους μήνες καταγράφεται σημαντική αύξηση στις μεταβιβάσεις.

Οι αριθμοί μιλούν από μόνοι τους. Τα δεδομένα του Μητρώου Αξιών Μεταβιβάσεων Ακινήτων του υπουργείου Οικονομικών δείχνουν ότι μόνο στον Δήμο Αθηναίων τους πρώτους τέσσερις μήνες του έτους έγιναν 1.064 μεταβιβάσεις ενώ καθ’ όλη τη διάρκεια του 2017 είχαν γίνει 2.960 μεταβιβάσεις. Κινητικότητα παρατηρείται και στους δήμους Κηφισιάς, Γλυφάδας, Παλαιού Φαλήρου και Καλλιθέας.

Τα περισσότερα ακίνητα στην περιοχή του κέντρου της Αθήνας που άλλαξαν χέρια από την αρχή του έτους είναι διαμερίσματα. Συνολικά έχουν καταγραφεί 835 μεταβιβάσεις διαμερισμάτων. Τα μισά από τα διαμερίσματα που μεταβιβάστηκαν και συγκεκριμένα 488 είναι παλιά του 1950 έως 1970 με τιμές που κινούνται μεταξύ 5.000-30.000 ευρώ. Το στοιχείο αυτό αποδίδεται από τους ειδικούς της αγοράς στο φαινόμενο Airbnb. Πολλοί αγοράζουν μικρά και παλαιά ακίνητα στην καρδιά του Λεκανοπεδίου, προχωρούν στην επισκευή τους και στη συνέχεια τα ενοικιάζουν μέσω κάποιας ηλεκτρονικής πλατφόρμας βραχυχρόνιας μίσθωσης. Το κέρδος είναι σίγουρο και τα χρήματα της επένδυσης έχουν πιάσει τόπο.

Από τις μεταβιβάσεις που έγιναν στο πρώτο τετράμηνο στον Δήμο Αθηναίων ξεχωρίζουν τα επαγγελματικά ακίνητα ενώ μεγάλο ενδιαφέρον παρατηρείται και για την αγορά θέσεων στάθμευσης και αποθηκών.

Βέβαια αν ρίξει κανείς μια ματιά στα στοιχεία των συμβολαίων που έχουν «φορτωθεί» στο Μητρώο Μεταβιβάσεων Ακινήτων θα μείνει κυριολεκτικά άναυδος όταν θα δει ορισμένες περιπτώσεις που κυριολεκτικά βγάζουν μάτι. Οι τιμές που αναγράφονται στα συμβόλαια είναι εξευτελιστικές. Σε πολλές περιπτώσεις τα ποσά που εμφανίζονται ως τιμήματα δεν είναι τα πραγματικά αλλά είναι εικονικά ή συμβολικά.

Για παράδειγμα, σε μια μεταβίβαση επαγγελματικής στέγης 233,42 τετραγωνικών μέτρων με έτος κατασκευής 2007 σε περιοχή της Αθήνας με τιμή ζώνης 1.250 ευρώ ανά τετραγωνικό η τιμή πώλησης που αναφέρεται στο συμβόλαιο μεταβίβασης είναι 0,24 ευρώ! Την ίδια ημέρα (στο Μητρώο εμφανίζεται ως ημερομηνία σύνταξης συμβολαίου η 6η Μαρτίου 2018) έγινε μία ακόμα αγοραπωλησία επαγγελματικής στέγης 122,38 τ.μ. με παρεμφερή χαρακτηριστικά (τιμή ζώνης 1.250 ευρώ για ακίνητο του 2007) με τιμή 0,12 ευρώ!

Υπάρχουν όμως και περιπτώσεις όπου οι εμπορικές αξίες είναι πολύ κοντά στις εμπορικές. Διαμέρισμα, πάντα στον Δήμο Αθηναίων, 265,42 τετραγωνικών μέτρων κατασκευής του 1937 με τιμή ζώνης 5.800 ευρώ ανά τετραγωνικό πωλήθηκε έναντι 1,1 εκατ. ευρώ.

Γιατί συµφέρει η γονική παροχή

Συμφέρει σήμερα να μεταβιβάσω το ακίνητο στα παιδιά μου; Στην ερώτηση αυτή, οι συμβολαιογράφοι συνιστούν στους γονείς να προχωρήσουν στην γονική παροχή και ειδικά αν πρόκειται για πρώτη κατοικία αφού στις περισσότερες περιπτώσεις είναι αφορολόγητες.

Χωρίς φόρο μπορούν να γίνουν γονικές παροχές πρώτης κατοικίας αξίας μέχρι 200.000 ευρώ σύμφωνα με την ισχύουσα νομοθεσία. Επίσης, σε κάθε περίπτωση απόκτησης πρώτης κατοικίας με γονική παροχή ή δωρεά από έγγαμο φορολογούμενο ισχύει αφορολόγητο όριο 250.000 ευρώ, το οποίο προσαυξάνεται περαιτέρω αν υπάρχουν και προστατευόμενα τέκνα. Σε περίπτωση που η αξία της πρώτης κατοικίας υπερβαίνει τα παραπάνω όρια, επιβάλλεται φόρος μόνο στο υπερβάλλον ποσό αξίας με συντελεστές 1%, 5% και 10%.

Εφόσον αποκτάται πρώτη κατοικία από άγαμο με γονική παροχή, η αξία της κατοικίας απαλλάσσεται από τον φόρο μέχρι του ποσού των 200.000 ευρώ. Σε περίπτωση απόκτησης πρώτης κατοικίας από έγγαμο, η αξία απαλλάσσεται από το φόρο μέχρι του ποσού των 250.000 ευρώ. Το όριο της αφορολόγητης αξίας προσαυξάνεται κατά 25.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 30.000 ευρώ για το τρίτο και καθένα από τα επόμενα ανήλικα τέκνα, των οποίων την επιμέλεια έχει ο δικαιούχος.

Στο ποσό της απαλλαγής περιλαμβάνεται και η αξία μιας θέσης στάθμευσης αυτοκινήτου και ενός αποθηκευτικού χώρου, για επιφάνεια εκάστου έως 20 τ.μ., εφόσον βρίσκονται στο ίδιο ακίνητο και αποκτώνται ταυτόχρονα. Επίσης, σε περίπτωση δωρεάς ή γονικής παροχής οικοπέδου στο οποίο μπορεί να ανεγερθεί πρώτη κατοικία προβλέπεται απαλλαγή από τον φόρο μέχρι το όριο αξίας των 50.000 ευρώ για τον άγαμο και μέχρι 100.000 ευρώ για τον έγγαμο. Το όριο προσαυξάνεται κατά 10.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 15.000 για το τρίτο και καθένα από τα επόμενα τέκνα του δικαιούχου. Τα παραπάνω ισχύουν εφόσον στον δικαιούχο περιέρχεται μία μόνο κατοικία ή ένα οικόπεδο εξ ολοκλήρου και κατά πλήρη κυριότητα και όχι ποσοστό εξ αδιαιρέτου.

Εντός 30 ηµερών η δήλωση στο Ε9

Οσοι αποκτούν ή πωλούν ακίνητα ή μεταβιβάζουν με γονική ή παροχή ή δωρεά θα πρέπει να γνωρίζουν ότι η φορολογική τους υποχρέωση δεν τελειώνει με την πληρωμή του φόρου και τη σύνταξη του σχετικού συμβολαίου. Θα πρέπει μέσα σε 30 ημέρες από την ημερομηνία που έγινε η μεταβολή της περιουσιακής τους κατάστασης να δηλωθεί και στο έντυπο Ε9.

Ολες οι μεταβολές ακινήτων που πραγματοποιούνται μετά την 1η Ιανουαρίου 2018 γίνονται ηλεκτρονικά μέσω της εφαρμογής του Περιουσιολογίου στο Taxisnet. Η εφαρμογή υποβολής Δήλωσης Στοιχείων Ακινήτων Ε9 έτους 2019 απευθύνεται σε όσους αγοράζουν ή πωλούν ακίνητα, αποκτούν ή μεταβιβάζουν εμπράγματα δικαιώματα σε ακίνητα όπως πλήρη κυριότητα, ψιλή κυριότητα ή επικαρπία.

Για να δηλώσετε κάθε αλλαγή που έχει επέλθει στην περιουσιακή σας εικόνα θα πρέπει να επισκεφθείτε την ιστοσελίδα της Ανεξάρτητης Αρχής Δημοσίων Εσόδων www.aade.gr. Με τους προσωπικούς κωδικούς που διαθέτετε στο Taxisnet θα μπείτε στον προσωπικό λογαριασμό σας και από εκεί θα επιλέξετε την εφαρμογή του Περιουσιολογίου.

Στη συνέχεια, επιλέγοντας το έτος 2019 στην ηλεκτρονική εφαρμογή, σας δίνεται η δυνατότητα να δηλώσετε τις μεταβολές που επήλθαν ή θα επέλθουν στην ακίνητη περιουσία σας από την 1η Ιανουαρίου 2018 και μετά. Οι μεταβολές αυτές θα πρέπει να δηλώνονται μέσα σε 30 ημέρες από τη στιγμή που θα γίνουν, από την ημερομηνία δηλαδή υπογραφής του συμβολαίου. Τα στοιχεία που θα δηλώσετε θα πρέπει να είναι τα ίδια με αυτά που αποτυπώνονται στο συμβόλαιο μεταβίβασης (αγοραπωλησία, γονική παροχή, δωρεά και κληρονομιά). Με αυτό τον τρόπο, μέσω της υποβολής Ε9, θα υπάρχει διαρκής ενημέρωση της περιουσιακής κατάστασης με τις μεταβολές που έχουν επέλθει.

Ποια στοιχεία δηλώνονται

Θα πρέπει να δηλώνονται αναλυτικά τα στοιχεία του ακινήτου (θέση, είδος ακινήτου, επιφάνεια κ.λπ.) και κάθε είδους μεταβολή της ακίνητης περιουσίας όπως απόκτηση, σύσταση, πώληση κ.τ.λ. που πραγματοποιείται από την 1η Ιανουαρίου 2018 και μετά η οποία έχει ως αποτέλεσμα να τροποποιηθεί η περιουσιακή κατάσταση του φορολογουμένου.