Τονωτική ένεση για την ελληνική οικονομία αποτελεί το θετικό επενδυτικό κλίμα δίνοντας καύσιμα στον κυβερνητικό σχεδιασμό της επόμενης ημέρας με τους αναλυτές να βλέπουν μεγάλη ώθηση της οικονομίας από το δεύτερο εξάμηνο τροφοδοτούμενη, κυρίως, από τους πόρους του Ταμείου Ανάκαμψης και τις μεταρρυθμίσεις του εθνικού σχεδίου.

Το ζεστό ενδιαφέρον των ξένων επενδυτών για την ελληνική οικονομία στηρίζεται, σύμφωνα με παράγοντες της χρηματιστηριακής και τραπεζικής αγοράς, στο τρίπτυχο “ισχυρές προοπτικές ανάπτυξης”, “πολιτική σταθερότητα”, “ελκυστικές, χαμηλές τιμές” και μετουσιώνεται σε χρηματιστήριο, εταιρικά και κρατικά ομόλογα, αλλά και σε κτηματαγορά.

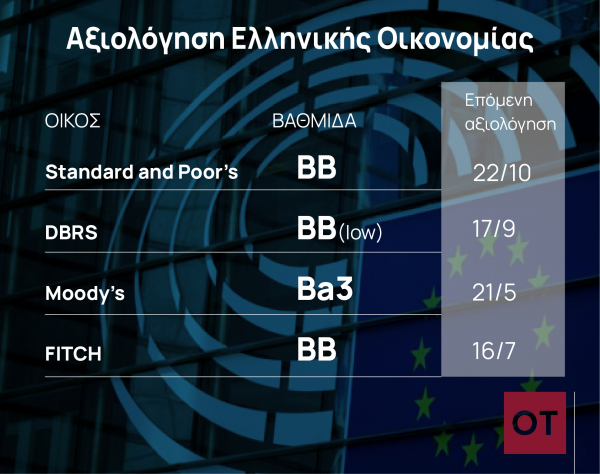

Η αναβάθμιση του αμερικανικού οίκου Standard & Poor’s, την Παρασκευή, ήρθε με διαφορά λίγων ωρών από την επιτυχημένη άντληση κεφαλαίων της Τράπεζας Πειραιώς με σημαντική υπερκάλυψη. Και αποτυπώνει τις θετικές εξελίξεις στο πρώτο τετράμηνο του 2021, σε μετοχές, κρατικούς τίτλους και ως προς την έκδοση εταιρικών ομολόγων- και “green” ομολόγων ελληνικών εταιρειών με επίσης σημαντικές υπερκαλύψεις. Άλλωστε και οι ρυθμοί στο ελληνικό χρηματιστήριο έχουν αρχίσει να κινούνται σε ρυθμούς μετά Covid εποχής με τον γενικό δείκτη να πλησιάζει τις 900 μονάδες οδεύοντας σε επίπεδα μηνών πριν την πανδημία και η αγορά βλέπει σε ισχυρή ένδειξη επανόδου ξένων επενδυτικών δυνάμεων.

Επιπλέον, σύμφωνα με παράγοντες της ελληνικής κτηματαγοράς, οι επενδυτές βλέπουν θερμά την ελληνική αγορά καταρχάς λόγω των σχετικά χαμηλών τιμων με τη δυτική Ευρώπη, ενώ σημαντικό ρόλο έχουν διαδραματίσει τα φορολογικά κίνητρα αλλά και το πρόγραμμα της Golden Visa.

Οι λόγοι αυξημένου ενδιαφέροντος

Οι χαμηλές και ελκυστικές τιμές της ελληνικής αγοράς – σε χρηματιστήριο, όσο και στα ομόλογα, όσο και στην κτηματαγορά- σε συνδυασμό με το συγκριτικά χαμηλό ρίσκο και τα περιθώρια ανόδου έχει όρεξη των επενδυτών που βλέπουν παράλληλα τους πόρους των κοινοτικών ταμείων να δίνουν ώθηση στην ελληνική οικονομία την επόμενη πενταετία. Οι αναλυτές βλέπουν πως εάν χρησιμοποιηθούν αποτελεσματικά τα κεφάλαια θα επιτρέψουν στην ελληνική οικονομία να προχωρήσει σε διαρθρωτικές κινήσεις, όπως στην αντιμετώπιση του μεγάλου επενδυτικού κενού, ενώ οι διαρθρωτικές μεταρρυθμίσεις ενισχύουν την προβλεψιμότητα χάραξης πολιτικής, γεγονός θετικό για τις οικονομικές και δημοσιονομικές προοπτικές της χώρας. Μειώνει εν ολίγοις τους κινδύνους πως παρά την αύξηση του χρέους, ότι οι δείκτες χρέους ως προς το ΑΕΠ θα μειωθούν υποβοηθούμενοι κυρίως από την ανάκαμψη.

Εγχώριοι και ξένοι αναλυτές βλέπουν πως το θερμό ενδιαφέρον των ξένων θα συνεχιστεί και τείνει να αυξηθεί όσο υλοποιείται το επενδυτικό και μεταρρυθμιστικό σχέδιο της χώρας, με το δημοσιονομικό και φορολογικό μίγμα των επόμενων μηνών να αποτελεί κλειδί, όπως επίσης και η αναθέρμανση των δημοσίων επενδύσεων με την παράλληλη κινητοποίηση ιδιωτικών κεφαλαίων. Οι κινήσεις της κυβέρνησης καταρχάς να υιοθετήσει ένα πλαίσιο κινήτρων για την μεταφορά έδρας από το εξωτερικό στην Ελλάδα και δεύτερον να δώσει έναν οδικό χάρτη επαναλειτουργίας της οικονομίας- σε συνδυασμό με τις πρόσφατες ανακοινώσεις στο φορολογικό μέτωπο, δηλαδή τις εξαγγελίες για ελαφρύνσεις ανάσα κοντά 2,7 δισ. ευρώ, αποτελούν ένεση στο επενδυτικό κλίμα. Οι εκτιμήσεις δείχνουν πως θα συνεχιστεί το θερμό ενδιαφέρον, ειδικά όσο η αγορά βγαίνει από τους περιορισμούς της πανδημίας, ενώ θετικό σήμα στέλνουν οι ενέργειες των τραπεζών για την μείωση των μη εξυπηρετούμενων δανείων.

Έξοδος στις αγορές

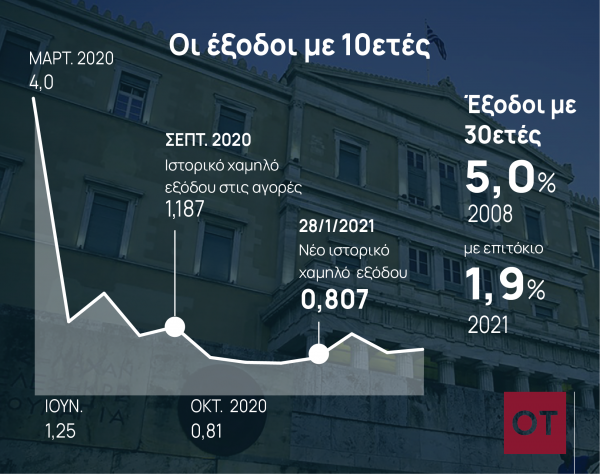

Τον δρόμο για τη νέα έξοδο της χώρας στις αγορές το αμέσως επόμενο διάστημα στρώνει η κίνηση αναβάθμισης του οίκου αξιολόγησης Standard & Poor’s (σε “ΒΒ” από “BB-” με θετικές προοπτικές) φέρνοντας πιο κοντά την ημερομηνία έκδοσης, την οποία ο Οργανισμός Διαχείρισης Δημοσίου Χρέους ήδη προετοίμαζε στο πλαίσιο του ετήσιου προγραμματισμού τονώνοντας με φθηνή ρευστότητα τα κρατικά ταμεία. Δεδομένου των ιδανικών συνθηκών στην ελληνική αγορά ομολόγων και φυσικά του ενδιαφέροντος για τις εκδόσεις τίτλων, και κατά το δεύτερο μισό του έτους, που στηρίζεται και στο πρόγραμμα της Ευρωπαϊκής Κεντρικής Τράπεζας, οι αναλυτές βλέπουν ότι η Αθήνα θα εκμεταλλευτεί το περιβάλλον και ενδεχομένως να προβεί και σε δύο εκδόσεις έως το φθινόπωρο. Δεν αποκλείεται ο ετήσιος στόχος δανεισμού να ξεπεράσει τα 12 δισ. ευρώ φέτος, ενώ ως προς το είδος της νέας έκδοσης όλα τα σενάρια είναι ανοιχτά, με την έκδοση μικρής διάρκειας 5ετίας ή 7ετίας, όπως και με την επανέκδοση του 10ετούς ομολόγου. Το ποσό ενδεχομένως να κινηθεί κοντά 2,5 δισ. ευρώ. Σημειώνεται ότι τον Ιανουάριο ο ΟΔΔΗΧ είχε προχωρήσει σε έκδοση 10ετούς, τον Μάρτιο σε έκδοση του 30ετούς. Η χώρα έχει αντλήσει 3 δισ. ευρώ μέσω της ανταλλαγής ομολόγων με τις ελληνικές συστημικές τράπεζες, 3,5 δισ. ευρώ με το 10ετές ομόλογο στις 27 Ιανουαρίου και επιτόκιο 0,807% και 2,5 δισ. ευρώ μέσω του ομολόγου 30 ετών στις 17 Μαρτίου, με επιτόκιο 1,956%.