Την αβεβαιότητα για τις επιπτώσεις της ενεργειακής κρίσης και των γεωπολιτικών εξελίξεων στις οικονομίες αποτυπώνουν οι αποδόσεις στα ομόλογα της Ευρωζώνης με την αγορά επίσης να προεξοφλεί την αύξηση των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα από εφέτος.

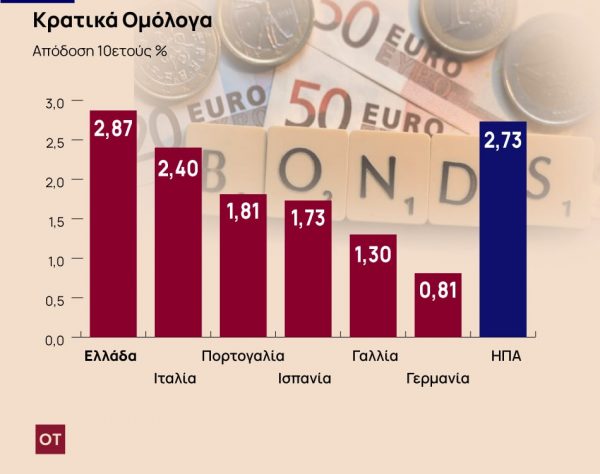

Υπό τη σκιά του πολέμου και των πληθωριστικών πιέσεων το ελληνικό κόστος δανεισμού είχε αρχίσει να παίρνει την ανιούσα από τον Οκτώβριο του 2021 -όπου ο δεκαετής τίτλος είχε ανέλθει στο 1,338% από 0,847 τον Σεπτέμβριο του 2021. Μετά την ρωσική εισβολή στην Ουκρανία η απόδοση έχει μένει “κολλημένη” πάνω από το 2,5%- 2,7%. Πλέον, το ελληνικό δεκαετές ομόλογο βρίσκεται μία ανάσα πριν το 3% και η Ελλάδα δεν είναι η εξαίρεση. Μπορείς η αύξηση να είναι γενικότερη, όμως οι υψηλότερες αποδόσεις καταγράφονται όμως είναι αναμενόμενο στις χώρες με μεγαλύτερο χρέος, όπως η Ιταλία όπου το 10ετές ομόλογο βρίσκεται στο 2,44%, της Ισπανίας στο 1,7%, της Πορτογαλίας στο 1,8%, στην Γαλλία 1,26%, ενώ στη Γερμανία είναι στο 0,8%.

Κατά τη χθεσινή συνεδρίαση, η κεντρική τράπεζα έδειξε να ανησυχεί για την πορεία του πληθωρισμού. Η ΕΚΤ έδωσε εκ νέου σήμα ότι οι αγορές ομολόγων στα πλαίσια του προγράμματος γνωστού ως APP θα πρέπει να ολοκληρωθούν μέσα στο τρίτο φετινό τρίμηνο και δηλώνει έτοιμη να «λάβει όποια μέτρα είναι απαραίτητα προκειμένου να εκπληρώσει την εντολή που έχει ανατεθεί στην ΕΚΤ για διατήρηση της σταθερότητας των τιμών και να συμβάλει στη διαφύλαξη της χρηματοπιστωτικής σταθερότητας», όπως αναφέρει. Η κίνηση αυτή αυξάνει τις πιθανότητες για να υπάρξει φέτος η πρώτη αύξηση επιτοκίων από την ΕΚΤ εδώ και μια δεκαετία.

Καθώς ενδιαφέρεται περισσότερο για τις προοπτικές του πληθωρισμού παρά για την ανάπτυξη, η ΕΚΤ θα συνεχίσει να χρησιμοποιεί το τρέχον παράθυρο ευκαιρίας για την εξομάλυνση της νομισματικής της πολιτικής. Οι μακροοικονομικές προβλέψεις της τον ερχόμενο Ιούνιο, αναμένεται να παρέχουν κάλυψη στην ΕΚΤ, ώστε να προχωρήσει στον τερματισμό των καθαρών αγορών περιουσιακών τον Ιούλιο, ανοίγοντας την πόρτα για μια αύξηση των επιτοκίων κατά 25 μονάδες βάσης τον Σεπτέμβριο, εκτίμησε η PIMCO, αναμένοντας πάντως πως μετά την επαναφορά των επιτοκίων καταθέσεων (από το -0,50%) στο μηδέν, οι φιλοδοξίες της για την συνέχεια θα είναι ελάχιστες.

Να βγει η Ελλάδα στις αγορές;

-Η αύξηση του κόστους δανεισμού έχει επίσης παγώσει το πρόγραμμα δανεισμού της χώρας. Σύμφωνα με τον ΟΔΔΗΧ η Ελλάδα είχε σχεδιάσει να εκδώσει τίτλους αξίας 12 δισ. ευρώ το 2022. Άγνωστο είναι ακόμα αν μέσα στον Απρίλιο θα γίνει το re-opening τους 10ετούς που εκδόθηκε τον Ιανουάριο για την άντληση 2 δισ. Ευρώ ή θα προβεί σε άλλη έκδοση. Οι αναλυτές της JP Morgan δίνουν μία πιθανότητα η Ελλάδα να βγει στις αγορές με έκδοση πενταετούς είτε επταετούς ομολόγου. Η αμερικάνικη τράπεζα τονίζει επίσης σε πρόσφατη έκθεσή της ότι προβλέπει πως το spread Ελλάδας-Ιταλίας θα παραμείνει σταθερό μεσοπρόθεσμα σε σχέση με το τρέχον επίπεδο των περίπου 45 μ.β.

Σε σχέση με το spread έναντι της Γερμανίας θα κινηθεί χαμηλότερα και από τις 211 μ.β από τον Ιούνιο και το Σεπτέμβριο θα κινηθεί στις 170 μ.β. ενώ θα διαμορφωθεί στις 180 μ.β. από τον Δεκέμβριο του 2022 έως και τον Μάρτιο του 2023. Τα περσινά ιστορικά χαμηλά και τα αρνητικά επιτόκια αποτελούν προ πολλού παρελθόν. Η Ελλάδα “οικοδόμησε” ένα ισχυρό ταμειακό μαλιξάρι με βασική πηγή τον φθηνό περσινό δανεισμό το οποίο ανέρχεται σήμερα στα 40 δισ. Ευρώ. Από το οικονομικό επιτελείο στέλνεται σ;hμα ασφάλειας καθότι η Ελλάδα είναι εξασφαλισμένη ακόμα και στο υποθετικό και όχι βασικό σενάριο όπου η χώρα δεν βγει καθόλου στις αγορές έως το τέλος του έτους.

Πέρσι, η Ελλάδα άντλησε 15,5 δισ. ευρώ από αγορές και μέσω του private placement του 30ετούς ομολόγου. Ειδικότερα, τον Ιανουάριο του 2021 η Ελλάδα προχώρησε σε επανέκδοση τριακονταετούς ομολόγου ονομαστικής αξίας 1, 4 δισ. ευρώ και αξίας διακανονισμού 2,027 δισ. ευρώ με ιδιωτική τοποθέτηση. Ακολούθησε τον Φεβρουάριο του 2021 κοινοπρακτική έκδοση δεκαετούς ομολόγου ύψους 3,500 δισ. ευρώ, με σταθερό επιτόκιο 0,75% και τον Μάρτιο του 2021 κοινοπρακτική έκδοση τριακονταετούς ομολόγου ύψους 2,5 δισ. ευρώ, με σταθερό επιτόκιο 1,875%.Τον Μάιο του 2021 πραγματοποιήθηκε κοινοπρακτική έκδοση πενταετούς ομολόγου ύψους 3 δισ. ευρώ με μηδενικό επιτόκιο και τον Ιούνιο του 2021 ακολούθησε η κοινοπρακτική επανέκδοση του δεκαετούς ομολόγου ύψους 2,5 δισ. Ευρώ με απόδοση 0,888%. Τον Σεπτέμβριο του 2021 έγινε διπλή επανέκδοση του πενταετούς και του τριακονταετούς ομολόγου ύψους 1,5 και 1 δισ. ευρώ, αντίστοιχα, με απόδοση 0,020% και 1,675%.

Πριν από την εισβολή της Ρωσίας στην Ουκρανία, οι αναλυτές εκτιμούσαν ότι η Ελλάδα μετά το φετινό ντεμπούτο τον Ιανουάριο με το 10ετες ομόλογο θα πραγματοποιήσει πέντε εξόδους, συν μία που θα αφορά έναν πράσινο κρατικό τίτλο. Θα έβγαινε ένα νέο 5ετές τον Μάρτιο για την άντληση 1,5 δισ. ευρώ, ενώ το α’ τρίμηνο θα ολοκληρωθεί με το re-opening του 30ετούς ομολόγου που εξέδωσε το Ελληνικό Δημόσιο το 2021 για την άντληση 1 δισ. Ευρώ.

Τι λέει η ΕΚΤ για τα ελληνικά ομόλογα

Το Διοικητικό Συμβούλιο της Ευρωπαϊκής Κεντρικής Τράπεζας, σκοπεύει να επανεπενδύει τα ποσά κεφαλαίου από την εξόφληση τίτλων που αποκτήθηκαν στο πλαίσιο του PEPP κατά τη λήξη τους τουλάχιστον μέχρι το τέλος του 2024, αναφέρεται στην επίσημη ανακοίνωση των αποφάσεων μετά τη σημερινή συνεδρίαση και τονίζεται ότι σε κάθε κάθε περίπτωση, η μελλοντική σταδιακή μείωση (roll-off) του χαρτοφυλακίου PEPP θα ρυθμιστεί κατά τρόπο ώστε να αποφευχθούν παρεμβολές στην ενδεδειγμένη κατεύθυνση της νομισματικής πολιτικής. Στην περίπτωση νέου κατακερματισμού στις αγορές που σχετίζεται με την πανδημία, οι επανεπενδύσεις στο πλαίσιο του προγράμματος PEPP μπορούν ανά πάσα στιγμή να προσαρμοστούν με ευελιξία ως προς τον χρόνο, τις κατηγορίες στοιχείων ενεργητικού και τις χώρες.

Σύμφωνα με την ανακοίνωση, η ευελιξία αυτή θα μπορούσε να συμπεριλαμβάνει την αγορά ομολόγων που εκδίδει η Ελληνική Δημοκρατία επιπλέον της αξίας των ομολόγων που επανεπενδύεται στη λήξη τους, προκειμένου να αποφευχθεί η διακοπή των αγορών στη συγκεκριμένη χώρα, η οποία θα μπορούσε να επηρεάσει αρνητικά τη μετάδοση της νομισματικής πολιτικής προς την ελληνική οικονομία, ενώ αυτή εξακολουθεί να ανακάμπτει από τις επιπτώσεις της πανδημίας. Οι καθαρές αγορές στο πλαίσιο του PEPP θα μπορούσαν να ξεκινήσουν εκ νέου, εφόσον κριθεί αναγκαίο, για την αντιμετώπιση αρνητικών διαταραχών που σχετίζονται με την πανδημία.

Πηγή: ΟΤ