Ενα θετικό σήμα περιμένει ο ΟΔΔΗΧ για να κάνει το νέο βήμα μιας εξόδου στις αγορές. Αυτό ίσως δοθεί από τον Standard and Poor’s (S&P) σήμερα, Μεγάλη Παρασκευή. Αν εν τέλει ο αμερικανικός οίκος δεν προσπεράσει (όπως έκανε η Moody’s προ ολίγων μηνών) και δώσει το «παρών» στο προγραμματισμένο ραντεβού της αξιολόγησης του ελληνικού αξιόχρεου στις 22 Απριλίου, τότε μία θετική έκθεση ίσως δώσει την ευκαιρία για την ενίσχυση της ρευστότητας μέσω ομολογιακής έκδοσης.

Μία τέτοια είδηση – σε συνδυασμό με το καλύτερο έλλειμμα για το 2021 που θα ανακοινώσει η Eurostat την ίδια ημέρα – μπορεί να διαμορφώσει τις κατάλληλες συνθήκες. Οι κινήσεις του ΟΔΔΗΧ είναι προσεκτικές αφού το ελληνικό κόστος δανεισμού είχε αρχίσει να αυξάνεται από τον Οκτώβριο του 2021. Τότε, ο δεκαετής τίτλος είχε ανέλθει στο 1,338%, από το επίπεδο του 0,847 τον Σεπτέμβριο του 2021.

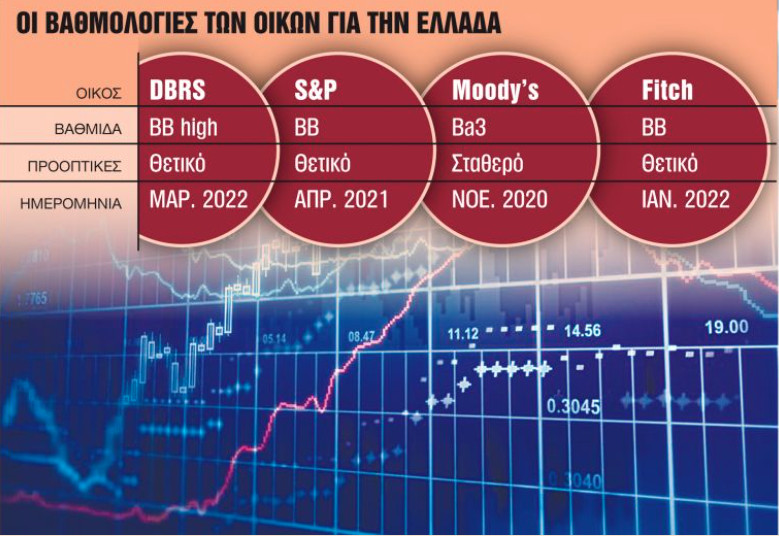

Επειτα από τη ρωσική εισβολή στην Ουκρανία η απόδοση έχει μείνει «κολλημένη» πάνω από το 2,5% και πλέον αποτελεί αντικείμενο διαπραγμάτευσης κοντά στο 3% (2,92% χθες). Υπενθυμίζεται ότι η Ελλάδα αναμένει με αγωνία τις ετυμηγορίες των οίκων με στόχο την επίτευξη της επενδυτικής βαθμίδας το 2023.

Το κλίμα μεταξύ των αναλυτών, πάντως, δείχνει ότι ίσως μέσα στον Απρίλιο γίνει το re-opening τους 10ετούς που εκδόθηκε τον φετινό Ιανουάριο για την άντληση 2 δισ. ευρώ. Οι αναλυτές της JP Morgan δίνουν πιθανότητα η Ελλάδα να βγει στις αγορές με έκδοση πενταετούς, είτε επταετούς ομολόγου.

Η αμερικανική τράπεζα τονίζει επίσης σε πρόσφατη έκθεσή της ότι προβλέπει πως το spread Ελλάδας – Ιταλίας θα παραμείνει σταθερό μεσοπρόθεσμα σε σχέση με το τρέχον επίπεδο των περίπου 45 μ.β.

Επομένως μία θετική έκπληξη από τον S&P λύνει τα χέρια στον ΟΔΔΗΧ για να πέσει φρέσκο χρήμα στα κρατικά ταμεία. Αν και η Ελλάδα έχτισε ένα ισχυρό ταμειακό μαξιλάρι (με βασική πηγή τον φθηνό περσινό δανεισμό) 40 δισ. ευρώ, ο κρατικός προϋπολογισμός έχει μπει σε νέες περιπέτειες.

Οι ανάγκες για στήριξη των νοικοκυρών και των επιχειρήσεων αυξάνονται λόγω του ενεργειακού κόστους και έτσι η κυβέρνηση αναζητεί ευρωπαϊκούς και εθνικούς πόρους.

Πάντως, από το οικονομικό επιτελείο στέλνεται σήμα ασφάλειας ακόμα και αν στο υποθετικό (και όχι στο βασικό σενάριο) η χώρα δεν βγει καθόλου στις αγορές έως το τέλος του έτους. Σημειώνεται ότι προ πολέμου η Ελλάδα είχε σχεδιάσει να εκδώσει τίτλους αξίας 12 δισ. ευρώ το 2022, ενώ πέρυσι η χώρα άντλησε 15,5 δισ. ευρώ.

Ενδεικτικό του περσινού χαμηλού κόστους είναι τα εξής: τον Φεβρουάριο του 2021 η έκδοση δεκαετούς ομολόγου 3,5 δισ. ευρώ ήταν με επιτόκιο 0,75% και τον Μάρτιο η τριακονταετούς ομολόγου 2,5 δισ. ευρώ με επιτόκιο 1,875%.

Τον Μάιο του 2021 η έκδοση πενταετούς ομολόγου ύψους 3 δισ. ευρώ είχε σχεδόν μηδενικό επιτόκιο και τον Ιούνιο του 2021 ακολούθησε η επανέκδοση του δεκαετούς ομολόγου ύψους 2,5 δισ. ευρώ με απόδοση 0,888%.

Τον Σεπτέμβριο του 2021 έγινε διπλή επανέκδοση του πενταετούς και του τριακονταετούς ομολόγου ύψους 1,5 και 1 δισ. ευρώ, αντίστοιχα, με απόδοση 0,020% και 1,675%.

Πηγή ΟΤ