Νοικοκυριά και επιχειρήσεις αναμένεται να επηρεαστούν περισσότερο από τις αυξήσεις των ευρωεπιτοκίων. Μετά την αύξηση του βασικού επιτοκίου του ευρώ κατά 50 μονάδες βάσης οι εκτιμήσεις δείχνουν ότι 8 στους 10 δανειολήπτες θα κληθούν να καταβάλουν υψηλότερες δόσεις – αφορά όσους έχουν χρηματοδοτηθεί με προγράμματα που είναι άμεσα συνδεδεμένα με τους διατραπεζικούς δείκτες euribor. Το μέγα πρόβλημα της Ευρωπαϊκής Κεντρικής Τράπεζας είναι να ισορροπήσει μεταξύ της πολιτικής κατά του πληθωρισμού και του να μη βυθιστούν οι οικονομίες στην ύφεση.

Οικονομολόγοι και αναλυτές μιλούν στα «ΝΕΑ» και εξηγούν τις επιπτώσεις της ανόδου των επιτοκίων στην Ελλάδα, όταν μάλιστα βασικός στόχος της χώρας είναι η διαφύλαξη της δημοσιονομικής σταθερότητας υπό την πίεση των κρατικών μέτρων στήριξης των πολιτών. Η σύσφιγξη της νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας αυξάνει το κόστος δανεισμού, ωστόσο για την Ελλάδα η άνοδος των αποδόσεων δεν αναμένεται να έχει σημαντικές επιπτώσεις στο χρέος λόγω των χαρακτηριστικών του. Ενδιαφέρον παρουσιάζει και η έκθεση του οίκου S&P (Ιούνιος 2021), όπου υπολόγισε πέρυσι το δημοσιονομικό κόστος των κυβερνήσεων βάσει δύο σεναρίων και διαπιστώνει ότι η Ελλάδα, όπως και η πλειονότητα των 18 αναπτυγμένων οικονομιών που εξετάζει, θα μπορέσει να απορροφήσει τον πρωτογενή αντίκτυπο μιας αύξησης των επιτοκίων. Η δαπάνη της Ελλάδας για τόκους θα αυξανόταν το 2023 από το 2,5% του ΑΕΠ στο 2,8%, σε περίπτωση αύξησης του κόστους δανεισμού κατά μία ποσοστιαία μονάδα, και στο 3,1% σε περίπτωση αύξησης των επιτοκίων κατά τρεις ποσοστιαίες μονάδες.

Τάσος Αναστασάτος

Επικεφαλής οικονομολόγος του Ομίλου της Eurobank

Υπάρχουν σοβαρά αναπτυξιακά αντίβαρα

Δεδομένων των πολύ έντονων πιέσεων σε ευρύ φάσμα τιμών, η ΕΚΤ δεν είχε άλλη επιλογή παρά να μπει σε πορεία σύσφιγξης της νομισματικής πολιτικής με την αύξηση του επιτοκίου παρέμβασής της, δεδομένου ότι σε διαφορετική περίπτωση θα διακυβευόταν η αξιοπιστία της και αυτό θα αύξανε περαιτέρω το κόστος του αποπληθωρισμού. Το στοίχημα είναι να καταφέρει τον αποπληθωρισμό χωρίς παράλληλα να οδηγηθεί η οικονομία της ευρωζώνης σε ύφεση. Δεν θα είναι εύκολο, δεδομένου ότι ο τρέχων πληθωρισμός είναι, τουλάχιστον εν μέρει, και αποτέλεσμα διαταραχών στην πλευρά της προσφοράς. Η ελληνική οικονομία δεν μπορεί να αποφύγει τις επιπτώσεις της διεθνούς επιβράδυνσης, διαθέτει ωστόσο κάποια σοβαρά αναπτυξιακά αντίβαρα, συμπεριλαμβανομένων των υψηλών κεφαλαίων του ΤΑΑ, της καλής πορείας του τουρισμού και της υψηλής ρευστότητας κράτους, τραπεζών κι επιχειρήσεων.

Εχει όμως και έναν πληθωρισμό υψηλότερο της ευρωζώνης και εμμένουσα διεύρυνση των δίδυμων ελλειμμάτων, αμφότερα ενδεικτικά διαρθρωτικών αδυναμιών. Η αποτελεσματική αντιμετώπισή τους είναι κρίσιμη προϋπόθεση για την ταχεία επίτευξη επενδυτικής βαθμίδας. Οσον αφορά τον τραπεζικό τομέα, οι αυξήσεις των επιτοκίων αυξάνουν και τους κινδύνους επισφαλειών αλλά τονώνουν δυνητικά τα έσοδά του, και μάλιστα χωρίς σοβαρή βλάβη στις επενδύσεις και την αναπτυξιακή προοπτική, δεδομένου ότι τα πραγματικά επιτόκια παραμένουν έντονα αρνητικά. Επομένως, με την προϋπόθεση αποφυγής σοβαρής επιδείνωσης της ενεργειακής κρίσης, το σενάριο της ομαλής προσγείωσης παραμένει εφικτό.

Γιώργος Οικονομίδης

Καθηγητής στο Οικονομικό Πανεπιστήμιο Αθηνών

Αυξάνεται το κόστος του νέου δανεισμού

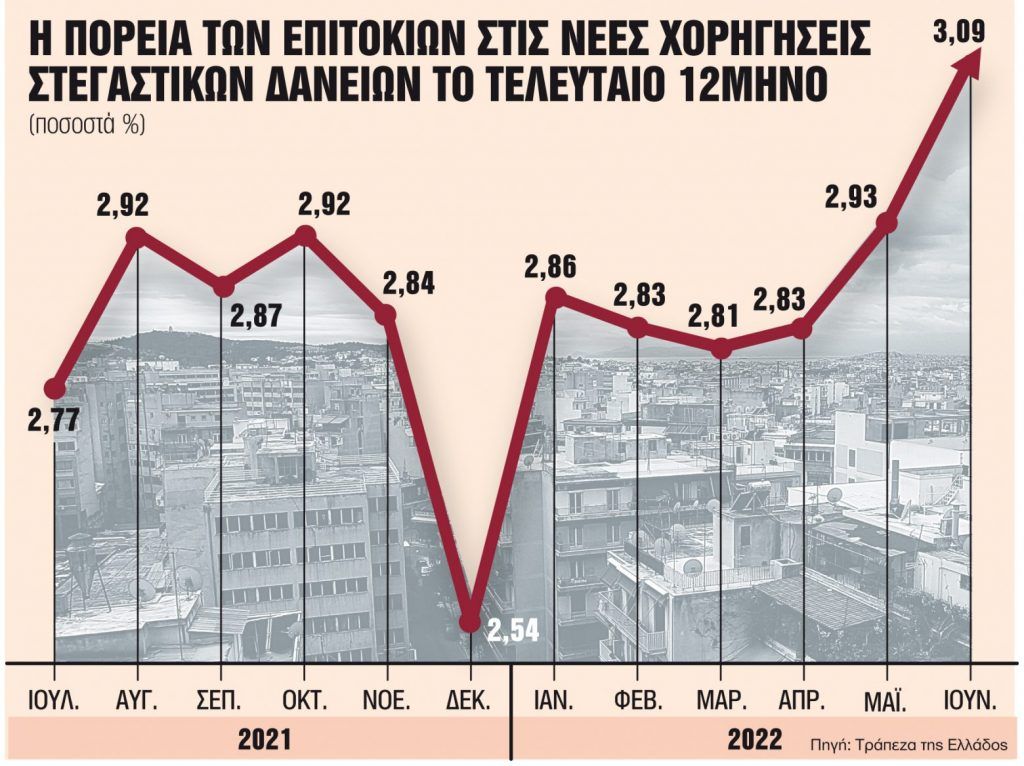

Η πρόσφατη άνοδος των επιτοκίων από την ΕΚΤ επηρεάζει τη δραστηριότητα τόσο του δημόσιου όσο και του ιδιωτικού τομέα της ελληνικής οικονομίας. Ειδικότερα, το κόστος δανεισμού της ελληνικής δημοκρατίας έχει ήδη αυξηθεί. Ωστόσο, δεδομένων της μακροχρόνιας διάρθρωσης του ελληνικού δημόσιου χρέους – βασικό απότοκο του PSI και των προγραμμάτων χρηματοδοτικής στήριξης – και των παρεμβάσεων της ΕΚΤ, οι δημοσιονομικές επιπτώσεις θα είναι περιορισμένες, εφόσον η διαχείριση των δημόσιων οικονομικών είναι συνετή. Οσον αφορά τον ιδιωτικό τομέα, τόσο το κόστος νέου δανεισμού όσο και το κόστος εξυπηρέτησης των παλαιών δανείων σε κυμαινόμενο επιτόκιο αυξάνονται.

Αυτό αναγκάζει τα νοικοκυριά να περιορίσουν την καταναλωτική δαπάνη, ενώ αποτρέπει τις επιχειρήσεις από την υλοποίηση επενδυτικών σχεδίων. Ceteris paribus, οι παραπάνω εξελίξεις επηρεάζουν αρνητικά το ΑΕΠ, κάτι που, λόγω τουρισμού, εισροής ευρωπαϊκών πόρων και ενισχυμένης αξιοπιστίας της χώρας, φαίνεται προς το παρόν να αποφεύγεται. Ενας κίνδυνος που ελλοχεύει είναι η δημιουργία νέων μη εξυπηρετούμενων δανείων, κάτι που, αν συμβεί, θα επηρεάσει τις ροές τραπεζικής χρηματοδότησης της οικονομίας. Στον αντίποδα, μία θετική επίπτωση περιλαμβάνει την ενίσχυση των αποταμιευτικών κινήτρων, εφόσον όμως αυξηθούν και τα επιτόκια καταθέσεων. Συμπερασματικά, ο ιδιωτικός τομέας αναμένεται να επηρεαστεί περισσότερο. Αυτό, σε συνδυασμό με την άνοδο του ενεργειακού κόστους, θα προκαλέσει ενδεχομένως αιτήματα για κρατική στήριξη. Η διαφύλαξη πάση θυσία της δημοσιονομικής σταθερότητας διαμορφώνει τα όρια των δυνατοτήτων της κρατικής παρέμβασης. Τα τρέχοντα ζητήματα οικονομικής πολιτικής είναι τόσο σύνθετα, ώστε δεν επιτρέπουν λαϊκισμούς και δημαγωγία.

Αθανάσιος Βαμβακίδης

Γενικός διευθυντής διεθνούς συναλλάγματος, Bank Of America

Η ΕΚΤ έχει πολλά ακόμα να κάνει

Οι αγορές είναι πολύ αισιόδοξες αναμένοντας ότι ο πληθωρισμός θα επιστρέψει στον στόχο με μια ήπια ύφεση, αν όχι καθόλου, και χωρίς περαιτέρω σύσφιγξη της νομισματικής πολιτικής μετά το τρέχον έτος. Ειδικότερα, η ΕΚΤ έχει ακόμη πολλά να κάνει για να καλύψει τη διαφορά με άλλες κεντρικές τράπεζες. Ανησυχώντας για τις επιπτώσεις των υψηλότερων επιτοκίων για την περιφέρεια, η ΕΚΤ εισήγαγε ένα νέο εργαλείο πολιτικής, το TPI. Προς το παρόν, οι αγορές δεν έχουν δοκιμάσει την ΕΚΤ, αλλά αυτό αποτελεί κίνδυνο καθώς η ΕΚΤ συνεχίζει να πεζοπορεί.

Το TPI έχει δύο βασικά προβλήματα: πρώτον, θα χρησιμοποιηθεί μόνο για την αντιμετώπιση σοβαρών κινδύνων κατακερματισμού, υποδηλώνοντας ότι τα πράγματα θα πρέπει πρώτα να πάνε άσχημα. Δεύτερον, μόνο χώρες με ισχυρά θεμελιώδη μεγέθη και καλές πολιτικές πληρούν τις προϋποθέσεις, αλλά αυτές οι χώρες δεν είναι πιθανό να βρίσκονται υπό πίεση της αγοράς και να χρειάζονται βοήθεια από την ΕΚΤ. Αυτό είναι ένα περιβάλλον πρόκλησης και για την Ελλάδα, αλλά τουλάχιστον αυτή τη φορά η χώρα βρίσκεται σε καλή θέση.

Οι λήξεις των ομολόγων έχουν μεγάλη διάρκεια και το κόστος εξυπηρέτησης του χρέους είναι πολύ χαμηλότερο από ό,τι στην υπόλοιπη περιοχή. Η ελληνική οικονομία ανακάμπτει γρήγορα από την πανδημία. Η κυβέρνηση έχει σημειώσει ισχυρό ρεκόρ μεταρρυθμίσεων. Οι επενδύσεις θα αυξηθούν σημαντικά τα επόμενα χρόνια μέσω της χρηματοδότησης της ΕΕ (NGEU). Ωστόσο, αυτά τα επιτεύγματα υποδεικνύουν επίσης την ανάγκη να επιμείνουμε στα μεταρρυθμιστικά σχέδια και να είμαστε έτοιμοι να προσαρμόσουμε τις πολιτικές ανάλογα, ως απάντηση στην αστάθεια της αγοράς.