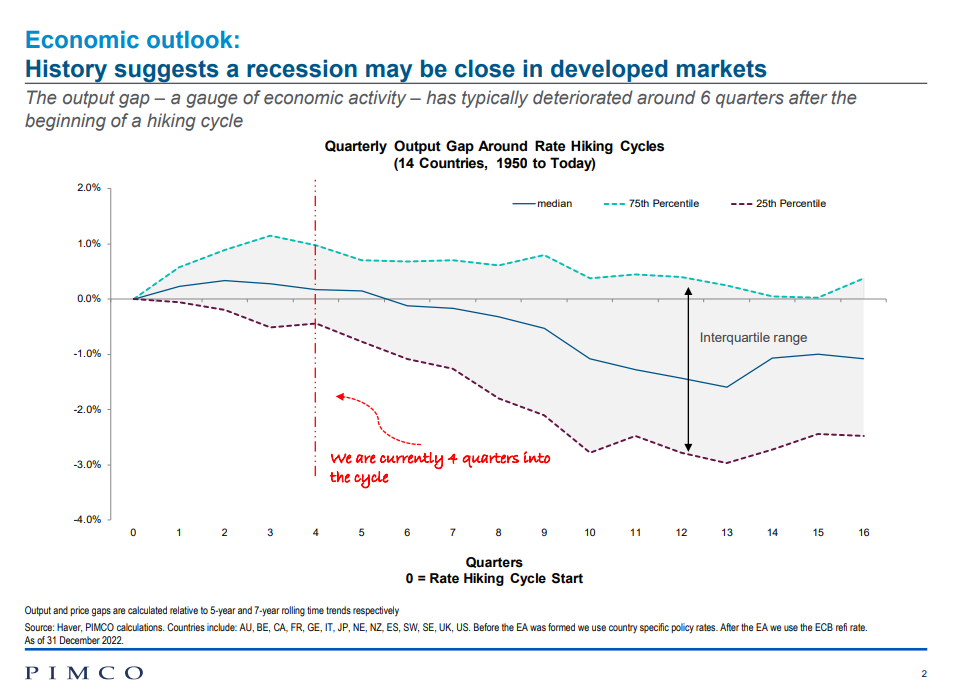

Αισθητές έχουν αρχίσει να γίνονται, με καθυστέρηση μερικών μηνών, οι επιπτώσεις στην οικονομία της Ευρώπης και των ΗΠΑ από τη σύσφιξη της νομισματικής πολιτικής από τις σημαντικότερες κεντρικές τράπεζες παγκοσμίως. Αυτό υπογραμμίζει η Pimco (Pacific Investment Management Co), μία από τις μεγαλύτερες επενδυτικές εταιρείες διεθνώς, επισημαίνοντας παράλληλα ότι απαραίτητη προϋπόθεση για οποιαδήποτε αλλαγή πολιτικής από τις κεντρικές τράπεζες είναι η περαιτέρω μείωση του πληθωρισμού.

Σε έκθεσή της για τις προοπτικές της παγκόσμιας οικονομίας τους επόμενος 6 έως 12 μήνες, η Pimco επισημαίνει ακόμα ότι η αστάθεια που επικρατεί στον τραπεζικό τομέα έχει αυξήσει την προοπτική σημαντικής σύσφιξης των πιστωτικών συνθηκών ιδίως στις ΗΠΑ, κάτι που θα μπορούσε να οδηγήσει ταχύτερα σε μια πιο βαθιά ύφεση.

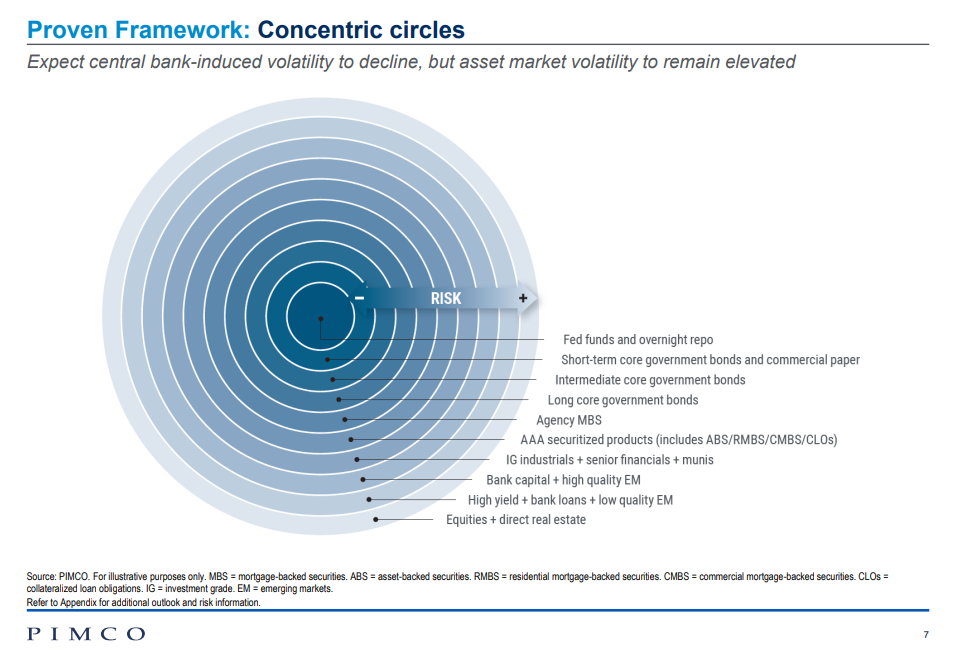

Όσον αφορά τις επενδυτικές ευκαιρίες, επισημαίνει ότι τα ομόλογα μπορούν να προσφέρουν «μια ελκυστική ισορροπία» μεταξύ της αποκόμισης εσόδων με ταυτόχρονη προστασία από τους οικονομικούς κινδύνους. Εκτιμά ότι τους επόμενους έξι έως 12 μήνες οι αποδόσεις των αμερικανικών 10ετών ομολόγων θα κινηθούν από το 3,25% έως το 4,25%. «Προτιμούμε επενδύσεις υψηλότερης ποιότητας, πιο ρευστοποιήσιμες και αποφεύγουμε επενδύσεις χαμηλότερης ποιότητας, σε πιο οικονομικά ευαίσθητους τομείς, όπως η εταιρική πίστη με κυμαινόμενο επιτόκιο χαμηλότερης διαβάθμισης, οι οποίοι είναι περισσότερο εκτεθειμένοι στις επιπτώσεις της αυστηρότερης νομισματικής πολιτικής», λέει η επενδυτική εταιρεία.

Βαθμός ρίσκου ανά επενδυτικό προϊόν

Τα υψηλότερα επιτόκια έφεραν την τραπεζική αναταραχή

Αναλυτικά, η Pimco επισημαίνει ότι η πρόσφατη αναταραχή στον τραπεζικό τομέα διεθνώς αποτελεί απόρροια της απότομης αύξησης των επιτοκίων από τις κεντρικές τράπεζες, στο πλαίσιο της «μάχης» ενάντια στον πληθωρισμό, καθώς οι επιπτώσεις από τη σύσφιξη της νομισματικής πολιτικής αποτυπώνονται κατά κανόνα με καθυστέρηση στις αγορές και την οικονομία.

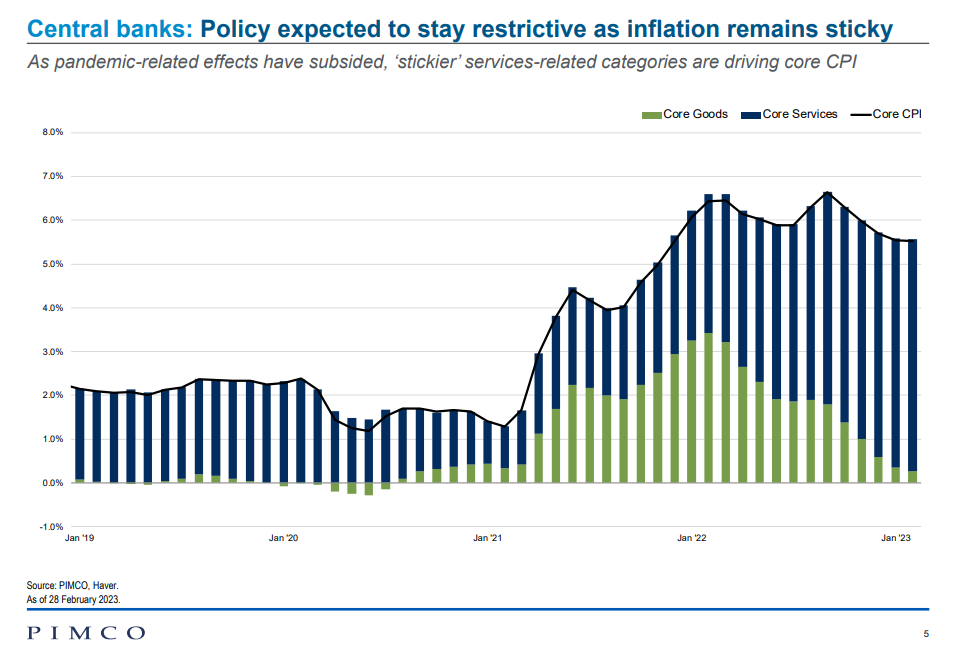

Αν και θεωρεί πιθανό τα μέγιστα επιτόκια πολιτικής να «κλειδώσουν» χαμηλότερα από ό,τι αρχικά αναμενόταν, η Pimco εκτιμά ότι θα απαιτηθεί περισσότερος χρόνος για την ομαλοποίηση και εν τέλει τη χαλάρωση της νομισματικής πολιτικής. Σε κάθε περίπτωση άλλωστε, οποιαδήποτε τέτοια εξέλιξη θα απαιτήσει τη μείωση του πληθωρισμού κοντά στον στόχο του 2% – σε μια διαδικασία που πάντως θεωρείται πιθανό να οδηγήσει σε αύξηση της ανεργίας.

Φόβοι για πιο βαθιά ύφεση

Η Pimco επισημαίνει ότι, αν και στις αρχές του 2023 Ευρώπη και ΗΠΑ φαινόταν να αποδίδουν καλύτερα από το αναμενόμενο, το bank run στην SVB και οι κλυδωνισμοί της Credit Suisse έριξαν βαριά τη σκιά τους στις προοπτικές των οικονομιών των δύο μπλοκ. Και αυτό γιατί μπορεί η κατάρρευση των εν λόγω τραπεζών να πυροδοτήθηκε από δικές τους αδυναμίες, το υπόστρωμα ωστόσο ήταν η πιο σφιχτή νομισματική πολιτική που αναδεικνύει τις αδυναμίες του τομέα.

Το σοκ που προκλήθηκε στον τραπεζικό κλάδο, άλλωστε, είναι πιθανό να καταστήσει τις τράπεζες λιγότερο πρόθυμες να δανείσουν, κάτι που θα επιτάχυνε και θα βάθαινε τους ήδη υπαρκτούς κινδύνους μιας ύφεσης.

«Οι πτωχεύσεις τραπεζών, η ευρύτερα αυξημένη μεταβλητότητα των τραπεζικών μετοχών, η αύξηση του κόστους κεφαλαίου και το διαρκώς παρόν ενδεχόμενο φυγής καταθέσεων από τις πιο εύθραυστες μικρές και μεσαίες αμερικανικές τράπεζες αυξάνουν την προοπτική σημαντικής σύσφιξης των πιστωτικών συνθηκών, ιδίως στις ΗΠΑ – και επομένως τον κίνδυνο μιας ταχύτερης και βαθύτερης ύφεσης», υπογραμμίζει η PIMCO.

Οι πιέσεις που δέχονται οι μικρομεσαίες τράπεζες των ΗΠΑ θεωρείται βέβαιο ότι θα οδηγήσουν σε μείωση της παροχής ρευστότητας προς τις επιχειρήσεις – και αυτό ενώ το 2022 το 30% των νέων πιστώσεων προς τις αμερικανικές επιχειρήσεις και νοικοκυριά είχε προέλθει από τράπεζες αυτής της κατηγορίας. Οι μεγαλύτερες τράπεζες, άλλωστε, θα πρέπει να συμμορφωθούν με νέους αυστηρότερους κανονισμούς, καθιστώντας απίθανο το ενδεχόμενο να καλύψουν το κενό που αφήνουν οι μικρομεσαίες τράπεζες.

Στην Ευρώπη, ο τρόπος με τον οποίον οι ελβετικές αρχές επέβαλαν την εξαγορά της Credit Suisse από την UBS, με διαγραφή των ομολόγων κατηγορίας 1 (ΑΤ1) θεωρείται πιθανό ότι θα οδηγήσει σε αύξηση του κόστους κεφαλαίου για τον τραπεζικό κλάδο – γι’ αυτό και οι ρυθμιστικές αρχές της Ευρωζώνης και της Βρετανίας σπεύδουν να διαβεβαιώσουν τους επενδυτές ότι δεν θα ακολουθήσουν το ελβετικό παράδειγμα σε αντίστοιχη περίπτωση.

Απίθανο ένα νέο 2008

Κατά την Pimco, τα πρόσφατα γεγονότα θεωρείται βέβαιο ότι θα οδηγήσουν σε μια ήπια ύφεση τις ΗΠΑ, ενώ και η Ευρώπη – η οποία στάθηκε τυχερή τον χειμώνα λόγω των υψηλών θερμοκρασιών που άμβλυναν την επιβάρυνση από τις τιμές της ενέργειας – θα μπορούσε κάλλιστα να διολισθήσει σε ύφεση. Οι πρόσφατες αναταράξεις στον τραπεζικό τομέα και οι εξελίξεις με τα ομόλογα ΑΤ1 θα μπορούσαν να προκαλέσουν κρίση εμπιστοσύνης προς τον τραπεζικό τομέα, αυξάνοντας τους κινδύνους ακόμα και για μια βαθύτερη ύφεση.

Ωστόσο, πιθανότατα δεν θα επαναληφθεί το σκηνικό του 2008. Και αυτό γιατί «τα νοικοκυριά εξακολουθούν να έχουν πλεονάζουσες αποταμιεύσεις, οι συνολικοί δείκτες εταιρικού χρέους προς το ΑΕΠ φαίνονται διαχειρίσιμοι – με τους δείκτες τόκων προς εισόδημα να παραμένουν χαμηλοί, και μέχρι στιγμής οι τραπεζικές ζημίες προέρχονται γενικά από την άνοδο των επιτοκίων, που μειώνει την αξία των περιουσιακών στοιχείων μακράς διάρκειας, και όχι από ριψοκίνδυνο δανεισμό ή πιστωτικές αθετήσεις». Άλλωστε, «οι μεγαλύτερες συστημικά σημαντικές τράπεζες των ΗΠΑ, οι οποίες υπόκεινται σε τακτικά stress tests, εξακολουθούν να είναι οικονομικά υγιείς και έχουν επωφεληθεί από τις εκροές καταθέσεων από μικρότερες τράπεζες».

«Όλα αυτά», τονίζει η Pimco, σημαίνουν ότι «οι κεντρικές τράπεζες πρέπει πιθανότατα να κάνουν λιγότερη δουλειά για να πετύχουν το ίδιο αποτέλεσμα: αυστηρότερες χρηματοπιστωτικές συνθήκες, οι οποίες επιβραδύνουν την πιστωτική ανάπτυξη, τη ζήτηση και τελικά τον πληθωρισμό».

Η εικόνα σε ΗΠΑ και Ευρώπη

«Ωστόσο, η μη περαιτέρω σύσφιξη διαφέρει από την ομαλοποίηση ή ακόμη και τη χαλάρωση της πολιτικής, η οποία εξακολουθούμε να πιστεύουμε ότι θα απαιτήσει την πτώση του πληθωρισμού κοντά στον στόχο των κεντρικών τραπεζών». Η επενδυτική εταιρεία εκτιμά ότι ο πυρήνας του πληθωρισμού του δείκτη τιμών καταναλωτή (ΔΤΚ) των ΗΠΑ θα κλείσει το 2023 περίπου στο 3%, εξακολουθώντας να βρίσκεται πάνω από τον στόχο της Fed για 2%. Στην Ευρώπη, ο πληθωρισμός είναι πιθανό να κλείσει ακόμα ψηλότερα, καθώς ανατροφοδοτείται από τις υψηλότερες τιμές των καυσίμων και του φυσικού αερίου, το ασθενέστερο νόμισμα και τη λιγότερο ευέλικτη αγορά εργασίας. «Ως αποτέλεσμα, πιστεύουμε ότι ένα τελικό επιτόκιο πολιτικής της ΕΚΤ στο 3,5%-4% φαίνεται λογικό», σημειώνεται.

Όσον αφορά τη δημοσιονομική πολιτική, θεωρείται απίθανο η πίεση που υφίστανται οι τράπεζες και οι αυξανόμενοι υφεσιακοί κίνδυνοι «να αντιμετωπιστούν με μια άλλη μεγάλη δημοσιονομική αντίδραση, εκτός εάν οι οικονομικές επιπτώσεις είναι σαφείς και σοβαρές». Συγκεκριμένα στην Ευρώπη, «όπου η δημοσιονομική πολιτική ήταν κάπως πιο χαλαρή σε μια προσπάθεια να προστατευθούν οι επιχειρήσεις και τα νοικοκυριά από τις υψηλότερες τιμές της ενέργειας» και να ανταποκριθούν οι εταιρείες στον ανταγωνισμό από τις επιδοτήσεις που προσφέρουν οι ΗΠΑ, ο αυξημένος πληθωρισμός και το δημόσιο χρέος «είναι επίσης πιθανό να περιορίσουν οποιαδήποτε δημοσιονομική αντίδραση».

Πηγή: ΟΤ