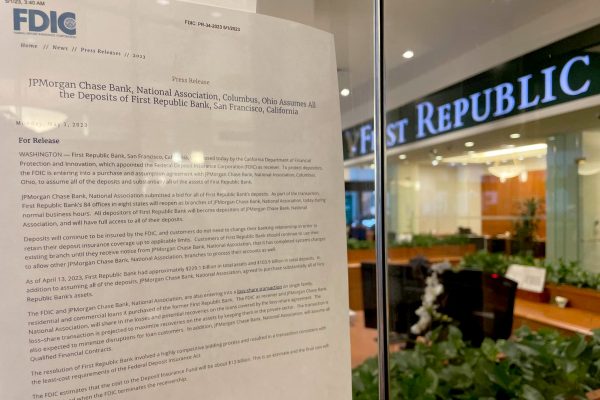

Η κατάρρευση της αμερικανικής τράπεζας First Republic Bank ήταν η δεύτερη μεγαλύτερη κατάρρευση τράπεζας στην ιστορία των ΗΠΑ. Η μόνη μεγαλύτερη κατάρρευση τράπεζας ήταν αυτή της Washington Mutual το 2008. Η αγοραία κεφαλαιοποίηση της τράπεζας ήταν τον Φεβρουάριο στα 25 δισεκατομμύρια δολάρια. Τώρα η αξία των τίτλων που είχαν στα χέρια τους οι μέτοχοι απλώς εκμηδενίστηκε.

Η τράπεζα αντιμετώπισε το πρόβλημα που αντιμετωπίζουν αρκετές τράπεζες σήμερα. Είχε χορηγήσει πολύ μεγάλο αριθμό δανείων με χαμηλά επιτόκια, κυρίως στεγαστικά, την ώρα που σήμερα έχει να αντιμετωπίσει η ίδια υψηλότερο κόστος δανεισμού, εξαιτίας της ανόδου των επιτοκίων στα οποία επιδίδεται το τελευταίο διάστημα η FED στο πλαίσιο της προσπάθειας να αντιμετωπίσει τις έντονες πληθωριστικές πιέσεις του τελευταίου διαστήματος.

Όμως, όπως και στην περίπτωση της Silicon Valley Bank, ο μηχανισμός που πυροδότησε τελικά την κατάρρευση της τράπεζας ήταν μια τεράστιας κλίμακας φυγή καταθετών όταν άρχισαν να γίνονται γνωστά τα προβλήματα που αντιμετωπίζει η τράπεζα. Εκτιμάται ότι η φυγή καταθέσεων από την τράπεζα –που ήταν η 14ος μεγαλύτερος πιστωτής στις ΗΠΑ– έφτασε τα 100 δισεκατομμύρια δολάρια.

Η αρχική προσπάθεια για να αποφευχθεί η κατάρρευση της τράπεζας έγινε από άλλες τράπεζες που έσπευσαν να καταθέσουν περίπου 30 δισεκατομμύρια στην τράπεζα, χωρίς όμως αυτό να μπορέσει να αντιστρέψει την κατάσταση και την πορεία προς την κατάρρευση.

Μπαίνουν ιδιώτες – σωτήρες

Για να αποφευχθεί ο κίνδυνος οι καταθέτες να χάσουν τις καταθέσεις τους, ιδίως αυτές ξεπερνούσαν το όριο των 250.000 δολαρίων, που είναι το όριο εγγύησης με βάση την ομοσπονδιακή νομοθεσία, είναι σαφές ότι έγινε προσπάθεια να ενεργοποιηθεί ο ιδιωτικός τομέας. Αυτό ανέλαβε να το κάνει η FDIC, η Ομοσπονδιακή Εταιρεία Ασφάλισης καταθέσεων, ένας θεσμός που χρηματοδοτείται από τις αμερικανικές εμπορικές τράπεζες και είναι ένα από δημιουργήματα της εποχής Ρούζβελτ και της εμπειρίας της κρίσης του 1929

Σε αυτό το πλαίσιο βρέθηκε τελικά ο αγοραστής των καταθέσεων και των δανείων και ομολόγων της First Republic. Αυτή ήταν η JPMorgan Chase. Και παρότι με αυτόν τον τρόπο η αγοράστρια τράπεζα ξεπερνά το ομοσπονδιακό όριο της κατοχής άνω του 10% του συνόλου των καταθέσεων, εντούτοις ενεργοποιήθηκε η εξαίρεση που ισχύει για την περίπτωση που πρόκειται για εξαγορά μιας τράπεζας που καταρρέει.

Όλοι κερδισμένοι;

Η όλη εξέλιξη αντιμετωπίστηκε στις ΗΠΑ με διάφορες εκφράσεις ανακούφισης. Από τη μια αποφεύχθηκε να υπάρξει το ενδεχόμενο απώλειας καταθέσεων, κάτι που θα ξυπνούσε τις χειρότερες μνήμες. Από την άλλη, η όλη συμφωνία δεν περιλάμβανε επιπλέον χρηματοδότηση από την ομοσπονδιακή κυβέρνηση και άρα η κυβέρνηση Μπάιντεν δεν μπορεί να κατηγορηθεί από τους Ρεπουμπλικάνους για κρατική σπατάλη.

Και βέβαια μεγάλος κερδισμένος είναι η ίδια η JPMorgan Chase η οποία θα πληρώσει στη ρυθμιστική αρχή 10,6 δισεκατομμύρια δολάρια, την ώρα που ίδια η FDIC θα έχει ένα κόστος περίπου 13 δισεκατομμυρίων, ενώ θα προσφέρει στη JPMorgan και ένα πενταετές δάνειο 50 δισεκατομμυρίων δολαρίων. Η JPMorgan αποκτήσει έτσι 185 δισεκατομμύρια δολάρια τοκοφόρων δανείων και άλλων χρεογράφων και εκτιμάται ότι θα έχει ετήσια κέρδη τουλάχιστον 500 εκατομμυρίων δολαρίων τον χρόνο (ορισμένοι αναλυτές θεωρούν ότι μπορεί τα σχετικά ετήσια έσοδα να φτάσουν και το ένα δισεκατομμύριο δολάρια). Επιπλέον η FDIC έχει συμφωνήσει να αναλάβει το κόστος όσων δανείων βρεθούν σε αδυναμία αποπληρωμής.

Ωστόσο παρά αυτή την εικόνα δεν είναι καθόλου δεδομένο ότι έχουμε να κάνουμε με ένα «τέλος καλό, όλα καλά».

Το βάθος της τραπεζικής κρίσης

Για να καταλάβουμε το μέγεθος των τραπεζικών καταρρεύσεων των τελευταίων μηνών, αρκεί να αναλογιστούμε ότι οι τρείς αμερικανικές τράπεζες που κατέρρευσαν τους τελευταίους μήνες (Silicon Valley Bank, Signature και First National) είχαν συνολικό ενεργητικό 532 δισεκατομμύρια δολάρια. Αυτό είναι μεγαλύτερο από το συνολικό μέγεθος των 25 τραπεζών που κατέρρευσαν από το 2008 έως το 2022…

Εάν δούμε και το γεγονός ότι όλα αυτά συμπίπτουν με την κατάρρευση και εξαγορά της Credit Suisse γίνεται αντιληπτό ότι υπάρχει ένα συνολικότερο θέμα με τις τράπεζες.

Προφανώς και σε κάθε περίπτωση μπορεί κανείς να δει διαφορετικά προβλήματα. Άλλο πράγμα π.χ. η μακρά ιστορία προβλημάτων της Credit Suisse και τα προβλήματα των αμερικανικών τραπεζών που έχουν να κάνουν και με την ανατροπή που έφερε η αλλαγή στην πολιτική επιτοκίων. Σίγουρα, μετράει και το γεγονός ότι πλέον το bank run έχει διευκολυνθεί πάρα πολύ από την τεχνολογία, καθώς με το πάτημα ενός κουμπιού μπορούν να μεταφερθούν τεράστια ποσά.

Όμως, είναι σαφές ότι υπάρχει και κάτι βαθύτερο. Αυτό έχει να κάνει και με το τραπεζικό σύστημα και με την κατάσταση της παγκόσμιας οικονομίας.

Ας μην ξεχνάμε ότι συνήθως οι καταρρεύσεις τραπεζών αποτελούν βίαιες «διορθώσεις», δηλαδή στιγμές όπου αυτό που «προεπικύρωναν» οι τράπεζες – ως επένδυση, κερδοφορία, μακροοικονομική συνθήκη κ.λπ. – δεν αντιστοιχεί σε αυτό που συμβαίνει στην οικονομία.

Αυτό μπορεί να έχει να κάνει τόσο με την έμφυτη στο χρηματοπιστωτικό σύστημα τάση προς τέτοιες αναντιστοιχίες (ή «φούσκες»), όσο και με τα προβλήματα στην παγκόσμια οικονομία όπως δείχνουν συμπτώματα όπως ο αυξημένος πληθωρισμός, ή – που είναι και το συνηθέστερο…– έναν συνδυασμό και των δύο.

Με αυτή την έννοια η ανακούφιση από την «επίλυση» του θέματος, ή οι σχεδόν καταναγκαστικές διαβεβαιώσεις ότι δεν αναμένεται άλλη κατάρρευση αποτελούν μάλλον ευσεβή πόθο παρά πραγματικότητα.

Ο συνδυασμός ανάμεσα στον πληθωρισμό, την επικείμενη ύφεση, την αύξηση των επιτοκίων (και η αναπροσαρμογή των αποδόσεων σε ένα φάσμα από τίτλους που φέρνει ευρύτερες ανατροπές όπως έδειξε η παρ’ ολίγο κρίση του βρετανικού συνταξιοδοτικού συστήματος), όλα αυτά δείχνουν ότι κάθε άλλο παρά έχει κοπάσει η θύελλα στο παγκόσμιο χρηματοπιστωτικό σύστημα.

![Τραμπ: Οι 100 πρώτες ημέρες στον Λευκό Οίκο – Όσα είδε η JP Morgan [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/2025-04-13T024345Z_1990995069_RC2QWDA1OYK5_RTRMADP_3_USA-TRUMP-600x400.jpg)

![Ηλεκτρικά οχήματα: Ο χρόνος φόρτισης το νέο πεδίο αντιπαράθεσης της Κίνας με Ευρώπη και ΗΠΑ [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/ev1-600x396.png)