Το κόστος στις καθημερινές συναλλαγές επιβαρύνει σε μεγάλο βαθμό πολίτες και επιχειρήσεις, με τις τραπεζικές προμήθειες να αποτελούν ακόμη ένα φορτίο για τους Eλληνες.

Μάλιστα, από τη στιγμή που η χρήση του ηλεκτρονικού χρήματος αυξάνεται και ταυτόχρονα καθίσταται υποχρεωτική η εγκατάσταση POS για την πλειονότητα των ελεύθερων επαγγελματιών, αποκτά ιδιαίτερο ενδιαφέρον η τιμολογιακή πολιτική με φόντο τις καταγγελίες για υπερχρεώσεις, αλλά και η σύγκρισή τους με την υπόλοιπη Ευρώπη.

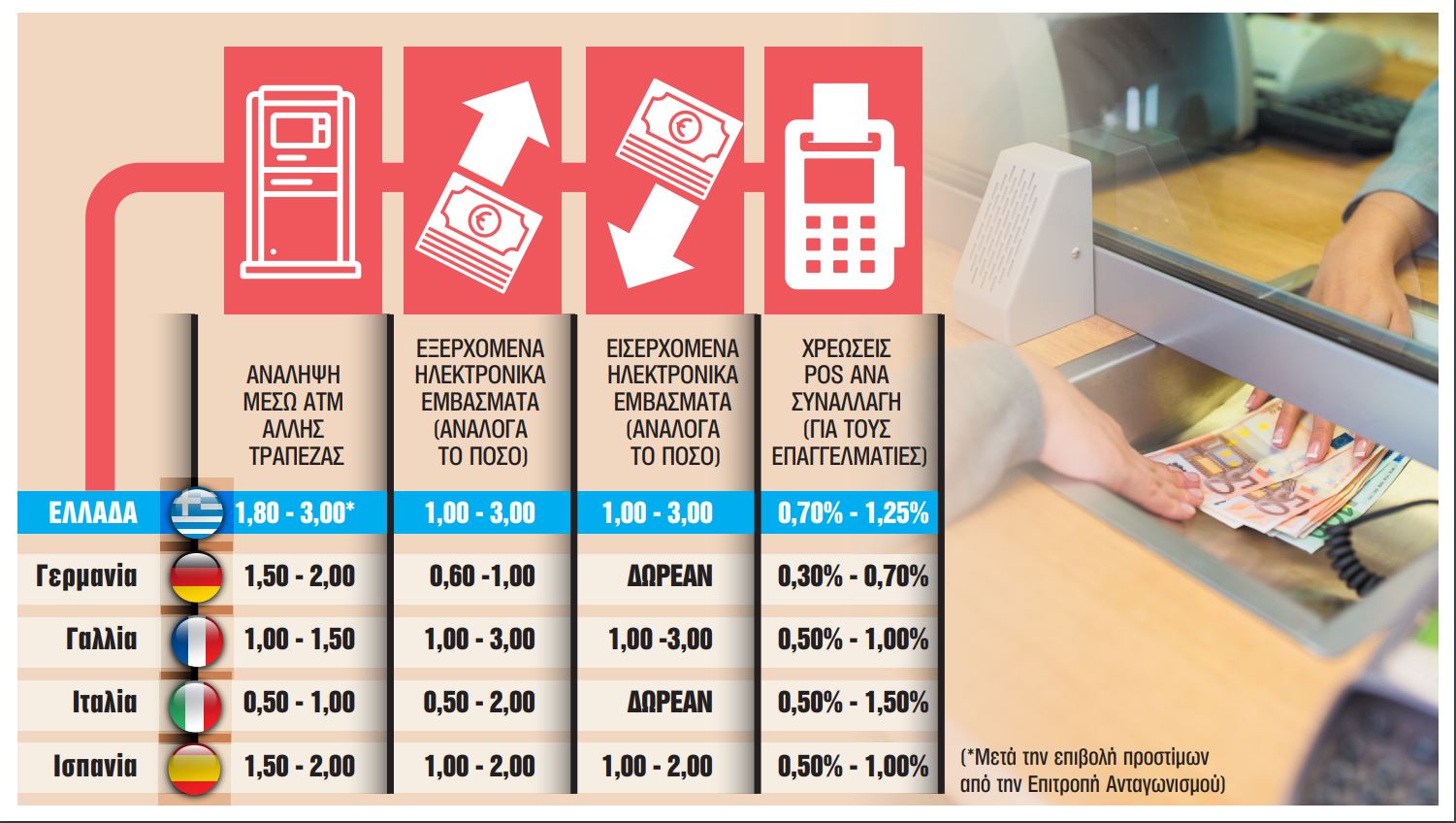

Από την έρευνα που διεξήγαγαν «ΤΑ ΝΕΑ» διαπιστώνεται ότι οι ελληνικές τράπεζες διατηρούν σε υψηλά επίπεδα την προμήθεια για το εξερχόμενο και για το εισερχόμενο έμβασμα, ενώ η ίδια λογική έχει καθιερωθεί και στις άμεσες μεταφορές πίστωσης, δηλαδή για την ταχεία μεταφορά χρημάτων (instant payment), η οποία είναι σχεδόν δωρεάν στις περισσότερες ευρωπαϊκές χώρες.

Συγκεκριμένα, η μέση προμήθεια στην πρώτη περίπτωση έχει υπολογιστεί ότι διαμορφώνεται στα 1 έως 3 ευρώ (για ποσά κάτω των 1.000 ευρώ), ανάλογα με την τιμολογιακή πολιτική κάθε τράπεζας, και η συναλλαγή εκτελείται σε διάστημα έως τρεις ημέρες, ενώ μεταξύ 2,5 και 4,5 ευρώ είναι η προμήθεια για τις άμεσες πληρωμές.

Μιλώντας στα «ΝΕΑ», στελέχη της τραπεζικής αγοράς επισημαίνουν ότι οι τράπεζες τόσο στην Ελλάδα όσο και διεθνώς λειτουργούν με επιχειρηματικά κριτήρια σε ένα ανταγωνιστικό περιβάλλον, με έναν από τους βασικούς στόχους, τη χρηματοδότηση της πραγματικής οικονομίας, νοικοκυριών και επιχειρήσεων, μαζί με την παροχή ποιοτικών προϊόντων και υπηρεσιών στις καθημερινές συναλλαγές των πολιτών.

Για να γίνει αυτό, όπως λένε, το τραπεζικό σύστημα θα πρέπει να είναι υγιές, βιώσιμο και κερδοφόρο, με τις χρεώσεις που επιβάλλονται να βασίζονται αυστηρά σε επιχειρηματικά κριτήρια.

«Μαγική εικόνα»

Τα ίδια στελέχη σχολιάζουν και τη «μαγική εικόνα» που συνθέτει το ζήτημα των τραπεζικών χρεώσεων, καθώς οι πολίτες και η κυβέρνηση ψέγουν τις τράπεζες για υπερβολικές χρεώσεις, ωστόσο φορείς και επενδυτές αναφέρουν πως τα έσοδα των εγχώριων πιστωτικών ιδρυμάτων από αμοιβές και προμήθειες είναι κατά πολύ χαμηλότερα από τα αντίστοιχα άλλων τραπεζών στην ευρωζώνη.

Οπως σημειώνουν χαρακτηριστικά, «αν ήταν τόσο μεγάλα τα περιθώρια κέρδους στην Ελλάδα από την ψαλίδα των επιτοκίων και από τις προμήθειες θα είχαν κάνει ουρά οι ξένες τράπεζες για να επενδύσουν στην Ελλάδα».

Η αλήθεια είναι ότι στη χώρα μας καταγράφονται συχνά μεγαλύτερες χρεώσεις για συναλλαγές χαμηλότερου κόστους και ρουτίνας, γεγονός που δεν αυξάνει κατά πολύ τη συμμετοχή των εσόδων από αμοιβές και προμήθειες στο συνολικό μείγμα των εσόδων.

Στον αντίποδα, σε άλλες χώρες της Ευρώπης υπάρχουν σε πολύ μεγαλύτερο βαθμό μηνιαίες συνδρομές, ενώ πολλές φορές «έπεφτε» στους καταθέτες το κόστος από τα αρνητικά επιτόκια.

Αξίζει να σημειωθεί ότι την τελευταία τριετία όλες οι τράπεζες παρουσίασαν αύξηση εσόδων από προμήθειες και χρεώσεις που προέρχονται από τις κάρτες, τα συστήματα πληρωμών και το δίκτυο, ανοίγοντας την πόρτα στην ελληνική αγορά για μεγάλους διεθνείς παίκτες με τεχνογνωσία και χρόνια πείρας στον τομέα της αποδοχής καρτών.

Ετσι, οι όμιλοι Euronet, Worldline, Nexi και Evo Payments, εξαγόρασαν τις δραστηριότητες της Τράπεζας Πειραιώς (100%), της Eurobank (100%), της Alpha Bank (100%) και της Εθνικής Τράπεζας (51%), αντίστοιχα.

Οι χρεώσεις και το πακέτο μηνιαίων συνδρομών

Πριν από λίγες εβδομάδες και μετά το πρόστιμο των 41,7 εκατ. ευρώ, οι τράπεζες οδηγήθηκαν σε συμβιβασμό με την Επιτροπή Ανταγωνισμού για μια σειρά χρεώσεων, ενώ παράλληλα συμφώνησαν να μειώσουν για ορισμένο διάστημα κατά περίπου 30% την προμήθεια DAF (προμήθεια για ανάληψη από ΑΤΜ άλλης τράπεζας) που χρεώνουν, ανεξάρτητα από την προμήθεια που χρεώνει σήμερα η κάθε τράπεζα.

Αλλες χώρες της Ευρώπης, όπως η Γερμανία, η Γαλλία και η Ισπανία, φαίνεται πως επιλέγουν την επιβολή χαμηλότερων χρεώσεων στις χαμηλού κόστους συναλλαγές (εμβάσματα, αναλήψεις από ΑΤΜ κ.λπ.) και ταυτόχρονα προωθούν τα πακέτα μηνιαίων συνδρομών.

Αυτό το ευρωπαϊκό μοντέλο για τη διενέργεια τραπεζικών συναλλαγών με χαμηλό κόστος επιδιώκουν να προσφέρουν και οι ελληνικές τράπεζες με χρεώσεις ανά μήνα. Ουσιαστικά, πρόκειται για μια καινοτομία που απευθύνεται κατά βάση σε συχνούς πελάτες, οι οποίοι, κατά τα τραπεζικά στελέχη, μπορούν να πετύχουν σημαντική μείωση του κόστους.

Το μοντέλο προβλέπει ελάχιστη χρέωση που ξεκινάει από τα 60 λεπτά και φτάνει έως τα 10 ευρώ τον μήνα ανάλογα με την τράπεζα, τη χρήση του λογαριασμού και τον αριθμό των συναλλαγών που πραγματοποιούν οι πελάτες.

Τι ισχύει με τη χρήση των POS

Εν τω μεταξύ, καθώς η χρήση των POS είναι πλέον υποχρεωτική σε μια σειρά από επαγγελματίες, όπως οδηγοί ταξί, παραγωγοί – έμποροι λαϊκών αγορών, ιδιοκτήτες περιπτέρων, ψιλικατζίδικων κ.ο.κ. οι πληρωμές με πιστωτικές και χρεωστικές κάρτες αναμένεται να γίνουν συχνότερες.

Ταυτόχρονα, ωστόσο, θα επιφέρουν νέες χρεώσεις στους ελεύθερους επαγγελματίες, οι οποίοι καταγγέλλουν ότι σε πολλές περιπτώσεις η αποδοχή πληρωμής μέσω κάρτας σε μικρές επιχειρήσεις θα είναι ασύμφορη.

Ποιο είναι, όμως, το καθεστώς των χρεώσεων και σε τι ποσά κυμαίνεται η αγορά τερματικού POS, των εξόδων υποστήριξης, αλλά και της προμήθειας ανά συναλλαγή. Με μία ματιά στους καταλόγους προκύπτει ότι η αγορά ενός τερματικού (αναλόγως του προγράμματος απόκτησης και χρήσης) ξεκινά από 129 ευρώ και μπορεί να φτάσει τα 344 ευρώ (χωρίς ΦΠΑ 24%), με τη διαφοροποίηση να έγκειται στις δυνατότητες που παρέχει η κάθε συσκευή.

Πέρα από το κόστος αγοράς ή μίσθωσης του τερματικού και το μηνιαίο έξοδο υποστήριξης, ένας ελεύθερος επαγγελματίας θα πρέπει να γνωρίζει πως κατά τη χρήση του POS η κάθε τράπεζα επιβάλλει και προμήθεια σε κάθε συναλλαγή, με το ύψος της χρέωσης να είναι διαπραγματεύσιμο.

Οι τράπεζες προσφέρουν προσωποποιημένη τιμολόγηση (λαμβάνοντας υπόψη κυρίως τον κλάδο στον οποίο δραστηριοποιείται μια επιχείρηση, τον τζίρο ή το περιθώριο κέρδους), εντούτοις, κατά μέσο όρο η προμήθεια κυμαίνεται από 0,70% έως 1,25% ανά συναλλαγή.