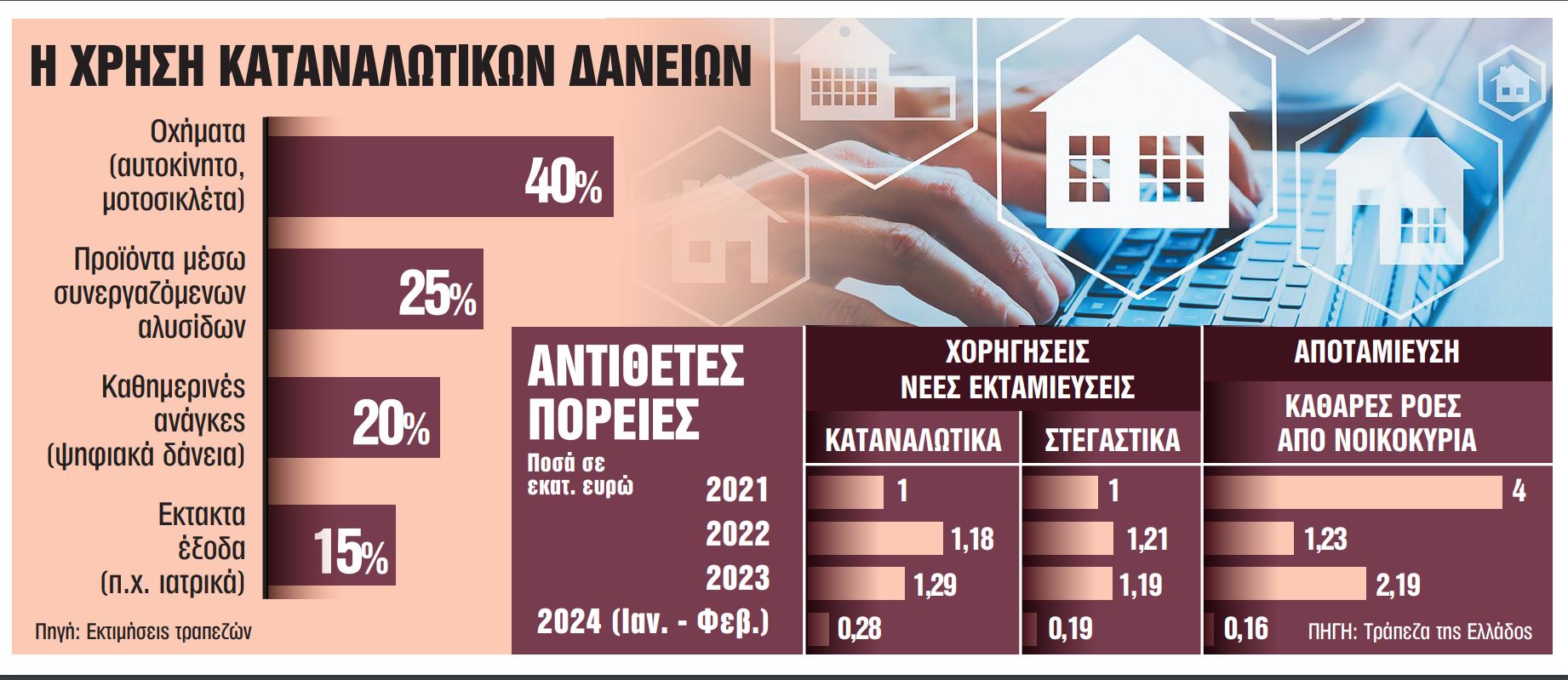

Ενώ οι ροές στεγαστικών δανείων συνεχίζουν να μειώνονται, προβληματίζοντας τράπεζες και κυβέρνηση, τα νοικοκυριά στρέφονται στις τράπεζες αναζητώντας χρηματοδότηση για την κάλυψη των καταναλωτικών τους αναγκών. Σχεδόν το 85% των καταναλωτικών δανείων αφορά αγορά ΙΧ, ηλεκτρικών, ηλεκτρονικών ειδών και οικιακών ειδών από μεγάλες αλυσίδες. Η μερίδα του λέοντος, το 40%, αφορά την αγορά αυτοκινήτου, όπως υβριδικά, ηλεκτρικά και SUV, αλλά και μοτοσικλετών μεγάλου κυβισμού.

Αγορά αυτοκινήτου. Σύμφωνα με τραπεζικές πηγές, καταναλωτικά δάνεια δίνονται συχνότερα (ποσοστό περίπου 40%) για την αγορά αυτοκινήτου ή μοτοσικλέτας. Τα δάνεια για αγορά οχήματος κινούνται συνήθως μεταξύ 11.000 και 13.000 ευρώ, όμως σε ορισμένες τράπεζες η χρηματοδότηση μπορεί να φτάσει τα 30.000, ακόμα και τα 50.000 ευρώ. Πελάτες είναι κυρίως άνδρες, ηλικίας περίπου 40 ετών, που έχουν οικογένεια.

Μέσω εμπόρων και δόσεις. Ενα μεγάλο μέρος των χαρτοφυλακίων καταναλωτικών δανείων των τραπεζών αφορά τα δάνεια που δίνονται για την αγορά αγαθών μέσω συνεργαζόμενων εταιρειών και φτάνει ως και το 40% σε ορισμένες τράπεζες. Ο μέσος όρος της αγοράς κινείται γύρω στο 25% των εκταμιεύσεων και κυμαίνονται κατά μέσο όρο μεταξύ 700 και 800 ευρώ προκειμένου να καλύψουν άμεσες ανάγκες νοικοκυριών (π.χ. αγορά ηλεκτρικής συσκευής).

Γρήγορα δάνεια μέσω κινητού. Επιπλέον, ένα μικρότερο ποσοστό (περί το 20%) των καταναλωτικών δανείων αφορά τα «γρήγορα», διαδικτυακά δάνεια που ξεκινούν από τα 300 και φτάνουν ως και τα 5.000-6.000 ευρώ. Τα δάνεια που παρέχονται στους πελάτες διαδικτυακά γνωρίζουν σημαντική αύξηση κατά το τελευταίο διάστημα, με τον ρυθμό των νέων δανείων να μεγεθύνεται κατά 84% το πρώτο τρίμηνο του 2024 σε σχέση με το αντίστοιχο τρίμηνο του 2023 σε συγκεκριμένη τράπεζα.

Η συγκεκριμένη αγορά, γνωστή και ως «fast loans», μέσω κινητών τηλεφώνων ξεκίνησε το 2021, με ποσά από 300 έως 500 ευρώ και σήμερα έχει φτάσει τα 2.700 ευρώ κατά μέσο όρο.

Καταλυτική ήταν η είσοδος μιας συστημικής τράπεζας στην αγορά αυτή στα τέλη του 2022, η οποία δεν είχε μεγάλη έκθεση στην καταναλωτική πίστη (ποσά από 500 έως 5.000 ευρώ).

Μέσω καταστημάτων αντί για επισκευαστικά. Το υπόλοιπο ποσοστό των καταναλωτικών δανείων και ίσως με τα μεγαλύτερα ποσά ανά δάνειο συνεχίζεται μέσω των τραπεζικών καταστημάτων. Οι λόγοι ξεκινούν από έκτακτες ανάγκες ή δίδακτρα (όπως συμβαίνει με τα fast loans) μέχρι επισκευή ή ανακαίνιση κατοικιών.

Ακριβά και χωρίς εξασφαλίσεις. Τα επιτόκια διαφέρουν από τράπεζα σε τράπεζα και διαμορφώνονται σε διαφορετικά επίπεδα ανάλογα με το προφίλ του δανειολήπτη. Αν υπάρχει εμπράγματη εξασφάλιση του δανείου (αποτελούν το μικρότερο μέρος των εκταμιεύσεων), τότε το επιτόκιο μπορεί να πέσει ακόμα χαμηλότερα (ως και 6,5%), ενώ για τα δάνεια χωρίς εξασφάλιση το επιτόκιο ανεβαίνει περίπου στο 15%. Επίσης, αν, για παράδειγμα, η εξόφληση του δανείου γίνεται μέσω του λογαριασμού μισθοδοσίας του πελάτη στην ίδια τράπεζα, το επιτόκιο διαμορφώνεται σε χαμηλότερα επίπεδα (10%-11%).

Τα στοιχεία. Η εικόνα αυτή επιβεβαιώνεται από την ετήσια έκθεση του διοικητή της Τράπεζας της Ελλάδος (ΤτΕ) για το 2023, όπου σημειώνεται ότι τα καταναλωτικά δάνεια συνιστούσαν περίπου το 50% της ακαθάριστης ροής νέων δανείων καθορισμένης διάρκειας προς τα νοικοκυριά. Συγκεκριμένα, η ακαθάριστη ροή καταναλωτικών δανείων αυξήθηκε κατά 2% το 2023 και ήταν μεγαλύτερη από αυτήν των στεγαστικών, καθώς ανήλθε σε περίπου 1,3 δισ. ευρώ, έναντι 1,2 δισ. για τα στεγαστικά.

Η εκταμίευση νέων καταναλωτικών δανείων κινείται ανοδικά, με 160 εκατ. να δίνονται τον Φεβρουάριο, εκ των οποίων τα 74 εκατ. αφορούν δάνεια με εξασφαλίσεις. Η αύξηση στις εκταμιεύσεις νέων δανείων σε ετήσια βάση ανέρχεται σε 77%, ενώ τα «ανοιχτά» καταναλωτικά δάνεια προς νοικοκυριά υπολογίζονταν τον Μάρτιο σε 8,64 δισ. ευρώ, αυξημένα κατά 4,6% σε σχέση με τον Μάρτιο του 2023.

Στεγαστικά δάνεια. Οπως αναφέρουν τραπεζικά στελέχη, το πρόγραμμα «Σπίτι μου» κράτησε ζεστή τη στεγαστική πίστη, με αποτέλεσμα οι στόχοι των τραπεζών για το 2024 να προβλέπουν νέες χορηγήσεις ύψους 1,25-1,5 δισ. ευρώ, ταυτόχρονα με χαλάρωση των πιστωτικών κριτηρίων ως προς το ύψος της τραπεζικής χρηματοδότησης (θα φτάνει το 80%-90% από 63% σήμερα) και της δόσης προς το εισόδημα (θα φτάνει μέχρι το 40% με 50% έναντι 30%-33% σήμερα). Εξάλλου, ένας από τους λόγους που δεν υπάρχει ζήτηση για στεγαστικά δάνεια είναι η έλλειψη προσφοράς ακινήτων (τα κλειστά ακίνητα εκτιμώνται σε πάνω από 700.000, ενώ η έλλειψη νέων ακινήτων σε 230.000). Επίσης, το 80% των αγοραπωλησιών στην ελληνική κτηματαγορά γίνεται με μετρητά, κάτι που παραδοσιακά συνέβαινε.

Ομως, η αύξηση του αφορολογήτου στα 800.000 ευρώ στις γονικές παροχές και κληρονομιές σε χρήμα «μετέφερε» χρήμα και πλούτο στις νεότερες ηλικίες, με αποτέλεσμα να μην έχουν ανάγκη το στεγαστικό δάνειο. Τέλος, όπως έδειξε το πρόγραμμα «Σπίτι μου», υπάρχουν νέοι με εισοδήματα ή με μισθό που δικαιολογούν στεγαστικό δάνειο π.χ. 200.000 ευρώ, αλλά δεν έχουν προλάβει να δημιουργήσουν το απόθεμα για την ίδια συμμετοχή που με τα σημερινά κριτήρια, για το ίδιο δάνειο, κινείται κοντά στα 80.000 ευρώ τουλάχιστον. Η χαλάρωση των πιστωτικών κριτηρίων στα παραπάνω ποσοστά επιτρέπεται πλέον και από την πρόσφατη απόφαση της Τράπεζας της Ελλάδος.

Επιτόκια. Τα επιτόκια των καταναλωτικών δανείων καταγράφουν ανοδική πορεία από το 2013, με το μέσο σταθμισμένο επιτόκιο να φτάνει σε ιστορικό υψηλό το 2023, όταν διαμορφώθηκε στο 11,3%.

Ωστόσο, το μέσο επιτόκιο των νέων καταναλωτικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο μειώθηκε τον Φεβρουάριο σε 10,27% από 12,07% τον Ιανουάριο, δείχνοντας κάποια πρώτα σημάδια αποκλιμάκωσης, ο ρυθμός της οποίας αναμένεται να ενταθεί μετά τη μείωση των επιτοκίων βάσης της ΕΚΤ.

Από την άλλη, τα καταναλωτικά δάνεια αόριστης διάρκειας αυξήθηκαν ελαφρώς τον Φεβρουάριο στο 15,04% (από 15% τον Ιανουάριο).

Στο πλαίσιο αυτό, οι τράπεζες ανταγωνίζονται ως προς το κόστος του δανεισμού και τη διάρκεια αποπληρωμής των δανείων. Για παράδειγμα, κάποιες τράπεζες προσφέρουν προϊόντα με σταθερό επιτόκιο κάτω του 10% προσπαθώντας να κάνουν τα προϊόντα τους πιο ελκυστικά.

Οσον αφορά τη διάρκεια εξόφλησης των καταναλωτικών δανείων, αυτή υπολογίζεται κατά μέσο όρο μεταξύ τεσσάρων και εξίμισι ετών και διαφοροποιείται ανάλογα με τον όγκο του δανείου (όσο μεγαλύτερο το δάνειο, τόσο μεγαλύτερη και η διάρκεια αποπληρωμής του). Τέλος, ο μέσος όγκος των νέων εκταμιεύσεων καταναλωτικών δανείων διαφέρει από τράπεζα σε τράπεζα και κυμαίνεται από 5.800 έως και 11.500 ευρώ.

![Ποια είναι τα κίνητρα και τα κριτήρια των Ελλήνων για μετακόμιση [γραφήματα]](https://www.tanea.gr/wp-content/uploads/2025/04/shutterstock_2485559663-1024x666.jpg)