Για πολλά χρόνια η Ανγκόλα ανταγωνιζόταν τη Σαουδική Αραβία ως προμηθευτής πετρελαίου της Κίνας. Για σύντομες περιόδους μεταξύ 2008-2010 ήταν η δεύτερη πιο σημαντική πηγή πετρελαίου του ασιατικού γίγαντα. Πλέον χάνει τη δύναμή της και η Κίνα ανησυχεί, αφού η πρώτη σήμερα παράγει πια το ήμισυ του αργού πετρελαίου που αντλούσε πριν από 15 χρόνια. Ετσι, το Πεκίνο εγκαταλείπει το αργό πετρέλαιο της Ανγκόλας για να πέσει στην (ακριβή) αγκαλιά των χωρών του Κόλπου και, κυρίως, της Ρωσίας. Τώρα, η Ανγκόλα προσπαθεί απεγνωσμένα να διατηρήσει την παραγωγή αργού πετρελαίου πάνω από το 1 εκατομμύριο βαρέλια. Οι προβλέψεις είναι αρνητικές. Για τον σκοπό αυτόν ανακοίνωσε την αποχώρησή της από τον OPEC, με στόχο να απολαμβάνει μεγαλύτερη ελευθερία κατά την παραγωγή και την εξαγωγή αργού πετρελαίου.

Ταυτόχρονα, οι Κινέζοι οδηγούνται σε αλλαγή στρατηγικής. Εξαιτίας της αυξανόμενης ζήτησης για ηλεκτρική ενέργεια ο ασιατικός γίγαντας θέλει να επενδύσει στην πυρηνική. Παρόλο που είναι ήδη παγκόσμιος ηγέτης στις εγκαταστάσεις ηλιακής και αιολικής ενέργειας, η κατανάλωση άνθρακα παραμένει υψηλή. Για να μειώσει την εξάρτηση από τον άνθρακα, η Κίνα εγκρίνει την κατασκευή περισσότερων πυρηνικών αντιδραστήρων. Ηδη η κυβέρνηση ενέκρινε την κατασκευή 11 νέων πυρηνικών αντιδραστήρων, με συνολική επένδυση τουλάχιστον 31 δισ. δολαρίων. Η εταιρεία CGN Power Co, η οποία είναι εισηγμένη στο χρηματιστήριο, είναι ο κύριος ωφελούμενος αυτής της απόφασης.

Οι προκλήσεις

Παρά τα θετικά στοιχεία της στρατηγικής αυτής, υπάρχουν προκλήσεις, όπως η έλλειψη υποδομών για την επεξεργασία καυσίμων και τη διαχείριση ραδιενεργών αποβλήτων, καθώς και η αντίδραση του κοινού λόγω φόβων για σεισμικούς κινδύνους και την ασφάλεια των πυρηνικών εγκαταστάσεων. Πάντως, ο άνθρακας εξακολουθούσε να αντιπροσωπεύει σχεδόν το 60% της παροχής ηλεκτρικής ενέργειας της χώρας πέρυσι, σύμφωνα με το Συμβούλιο Ηλεκτρισμού της Κίνας. Η χωρητικότητα πυρηνικής ενέργειας της χώρας, από 56 αντιδραστήρες, αντιπροσωπεύει περίπου το 5% της συνολικής ζήτησης ηλεκτρικής ενέργειας.

Η πρόκληση έγκειται και στη διαχείριση ραδιενεργών αποβλήτων, όπου χρειάζεται ακόμη να κατασκευαστούν υποδομές. Η έλλειψη ειδικών είναι ένα άλλο πιεστικό πρόβλημα. Εκτιμάται ότι η χώρα θα χρειάζεται έως 6.000 επαγγελματίες του κλάδου κάθε χρόνο την επόμενη δεκαετία, αριθμός τριπλάσιος από αυτόν που είναι διαθέσιμος σήμερα.

Ο φαύλος κύκλος

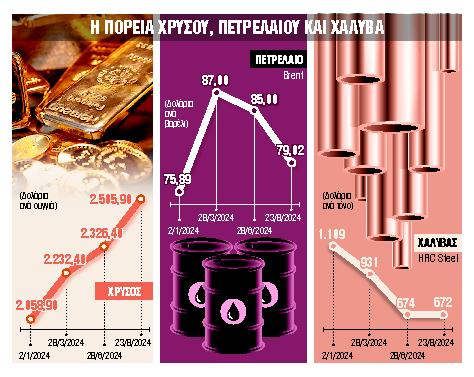

Η πτώση των τιμών του χάλυβα και των μετάλλων έχει σημαντικές επιπτώσεις τόσο στις ΗΠΑ όσο και στην Κίνα που είναι ο μεγαλύτερος παραγωγός χάλυβα παγκοσμίως. Η κατάρρευση των τιμών επηρεάζει άμεσα τα έσοδα των κινεζικών εταιρειών. Με δεδομένη την ήδη υπάρχουσα πλεονάζουσα παραγωγική ικανότητα, οι χαμηλές τιμές μπορεί να εντείνουν τον ανταγωνισμό και να οδηγήσουν σε κλείσιμο ορισμένων μονάδων παραγωγής που δεν είναι πλέον κερδοφόρες.

Ταυτόχρονα, η αδύναμη ανάκαμψη της αγοράς ακινήτων στην Κίνα, που αποτελεί έναν από τους κύριους τομείς κατανάλωσης χάλυβα, δεν είναι αρκετά ισχυρή για να υποστηρίξει τη ζήτηση και να ανατρέψει την πτώση των τιμών. Η αδυναμία αυτή εντείνει τις οικονομικές πιέσεις στην Κίνα, που ήδη αντιμετωπίζει προκλήσεις λόγω υψηλού χρέους στον τομέα των ακινήτων.

Στις ΗΠΑ, η πτώση των τιμών των μετάλλων μπορεί να ευνοήσει τους κατασκευαστικούς και βιομηχανικούς τομείς, καθώς μειώνει το κόστος των πρώτων υλών. Από την άλλη πλευρά, οι αμερικανικές εταιρείες που εξάγουν μέταλλα μπορεί να αντιμετωπίσουν πίεση στα περιθώρια κέρδους λόγω των χαμηλών τιμών. Επιπλέον, η αύξηση της εισαγωγής φθηνών μετάλλων από χώρες όπως η Κίνα μπορεί να εντείνει τον ανταγωνισμό και να οδηγήσει σε απώλεια θέσεων εργασίας στον τομέα της εξόρυξης και μεταποίησης μετάλλων στις ΗΠΑ.

«Κίτρινο μέταλλο»

Στοιχήματα για άνοδο και φόβοι για «φούσκα»

Ο πληθωρισμός των τελευταίων ετών, η αβεβαιότητα και η όξυνση των γεωπολιτικών εξελίξεων σε Μέση Ανατολή και Ουκρανία, σε συνδυασμό με την προσδοκία μείωσης των αμερικανικών επιτοκίων, οδηγεί τις τιμές του χρυσού σε απανωτά ρεκόρ το τελευταίο έτος, με τις κεντρικές τράπεζες να αγοράζουν τόνους από το κίτρινο μέταλλο, ενισχύοντας περαιτέρω τη ζήτηση.

Ωστόσο, η πραγματοποίηση νέων ιστορικών υψηλών για τον χρυσό προβληματίζει μερίδα αναλυτών, καθώς θεωρούν ότι οι γεωπολιτικές εντάσεις και τα μακροοικονομικά δεδομένα δεν μπορούν να δικαιολογήσουν μία τόσο μεγάλη άνοδο. Οι αναλυτές της Commerzbank, της δεύτερης μεγαλύτερης τράπεζας στη Γερμανία, εκτιμούν ότι «οι εξελίξεις στην αγορά χρυσού έχουν τα χαρακτηριστικά μιας ορθολογικής φούσκας». Το τμήμα εμπορευμάτων της Commerzbank επισημαίνει ότι υπάρχει απόκλιση μεταξύ της τιμής του χρυσού και των θεμελιωδών μεγεθών και η οποία δεν μπορεί να συνεχιστεί για πάντα. Αντίθετα, οι αναλυτές της Citi εμφανίζονται πιο αισιόδοξοι και τοποθετούν την τιμή του χρυσού στα 3.000 δολάρια η ουγγιά, τους επόμενους 12 με 18 μήνες.

Κεντρικές τράπεζες

Η αύξηση της ζήτησης από τις κεντρικές τράπεζες μπορεί να εξηγήσει σε μεγάλο βαθμό την άνοδο της τιμής του χρυσού. Οι αγορές χρυσού από τις κεντρικές τράπεζες έχουν αγγίξει επίπεδα-ρεκόρ τα τελευταία χρόνια, καθώς τα χρηματοπιστωτικά ιδρύματα θέλουν να διαφοροποιήσουν τα αποθέματά τους και να μειώσουν τους πιστωτικούς κινδύνους. Στην πρώτη θέση αγοράς ράβδων βρίσκονται η Κίνα και η Ρωσία ενώ ακολουθούν η Ινδία, η Τουρκία και η Βραζιλία. Σύμφωνα με έκθεση του Παγκόσμιου Συμβουλίου Χρυσού (WGC), οι κεντρικές τράπεζες σε παγκόσμιο επίπεδο για δύο συνεχόμενα έτη ξεπέρασαν τους 1.000 τόνους καθαρών αγορών.

Η Λαϊκή Τράπεζα της Κίνας αναφέρει αύξηση των αποθεμάτων χρυσού για 17ο συνεχόμενο μήνα τον Μάρτιο. Πρώτη σε αποθέματα χρυσού, σύμφωνα με στοιχεία του γ’ τριμήνου 2023, ήταν οι ΗΠΑ με 8.133 τόνους, συνολικής αξίας 489 δισ. δολ., και δεύτερη η Γερμανία με 3.352 τόνους, αξίας 201 δισ. δολ. Ακολουθούσαν οι Ιταλία με 2.451 τόνους, αξίας 147 δισ. δολάρια, η Γαλλία με 2.436, αξίας 146 δισ. δολάρια, η Ρωσία με 2.332 και 140 δισ. δολάρια και η Κίνα με 2.191, αξίας 131 δισ. δολ. Η Τουρκία διέθετε στο τέλος του γ’ τριμήνου 478 τόνους, αξίας 28 δισ. δολ., η Ελλάδα 114 τόνους, αξίας 6,87 δισ. δολ. και η Κύπρος 13,9 τόνους, αξίας 836 εκατ. δολαρίων.